米国の経済学者、フランク・ナイトは数学的に確率判断が可能なものを「リスク」、数学的に確率判断ができないものを「不確実性」、といって区別しました。そして、企業活動において「リスク」は費用であり、「不確実性」こそが利潤の源泉だと考えました。今日、投資で一般にリスクと言われるものの中には、ナイトのいう「リスク」と「不確実性」が混在しています。

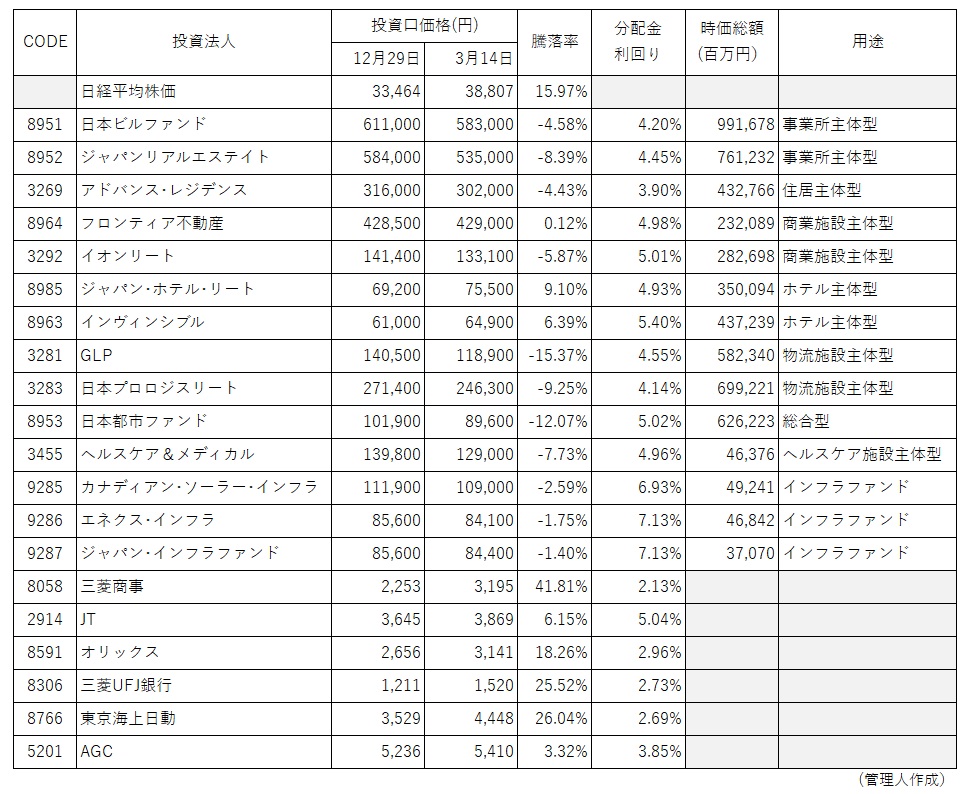

代表的な投資である不動産投資と株式投資について考えてみましょう。

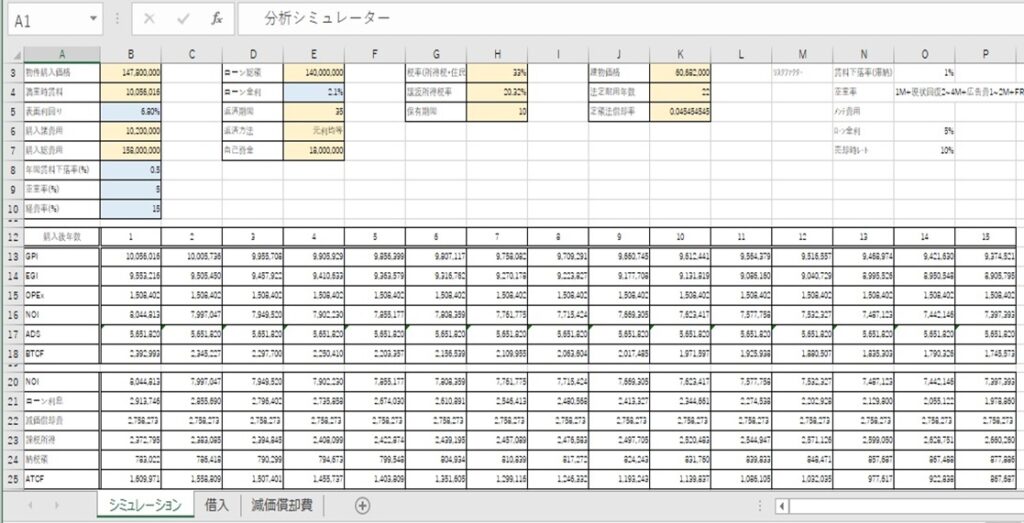

不動産投資は、物件購入から売却までの賃料収入と売却損益、借入れに伴う元本と利息の返済、空室や滞納の発生よる損失、管理費や修繕費、募集広告費、固定資産税や都市計画税、所得税等の税金、減価償却費といった収入と支出のキャッシュフロー・シミュレーションを叩き台に行います。各支出項目の変動はある程度予測可能であり、ナイトの分類では「リスク」に該当します。不動産投資の本質は、アップサイドを追求することよりも、ダウンサイドを抑制する「費用の極小化」にあります。借家法に守られた借家人を相手に、賃料の値上げを交渉するのは限界があります。しかし、空室を埋めるとか、修繕費用を安く抑えるといったコスト面での大家の汗かきは、パフォーマンス向上に地味に効果を発揮します。(尚、ここでいう不動産投資とは、値上がり益=キャピタルゲインを狙うタイプではなく、賃料=インカムゲインを狙うタイプの投資をいいます。)

一方、株式投資ですが、20年~30年といった長期目線での投資の場合、投資先の企業の業績が将来どうなっているかは、ほとんど予測不可能です。当然、株価の変動も予測不能であり、ナイトの分類では「不確実性」に該当します。(※) 株式投資の本質は、アップサイドを果敢に取りに行く「利潤の極大化」にあります。私は、複数の投資先企業の中から倒産する企業が出ても気にしません。テンバーガーの企業が1社でも出てくれば帳消しにできるからです。長期の株式投資には損益シミュレーションが成立する余地はなく、不確実性の低減策は(時間と銘柄の)分散だけです。株式投資に関しては、膨大な書籍やブログ、ユーチューブ動画等がありますが、いずれも長期投資には役に立ちません。愚直な積み立て投資こそが、唯一の正解となります。

(※)短期では株価の変動は正規分布に従うとの前提を置くことが一般的です。この場合は、株式の変動は「リスク」に該当します。

【不】リスクと不確実性