当ブログでの株式カテゴリーの記事も27本となりましたので、ここらで今までのお話を総括しておこうと思います。株式相場の特徴と、それに対する有効な投資法という形で進めていきます。

1.株価変動のメカニズム

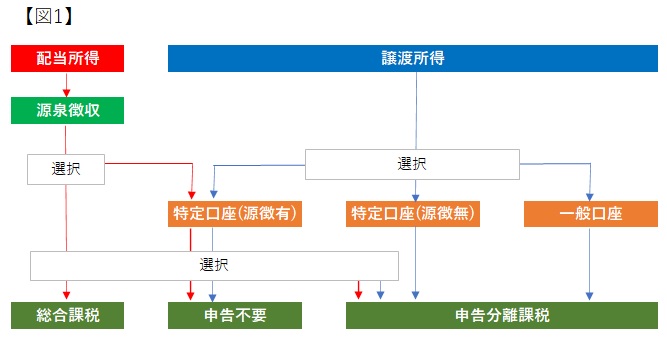

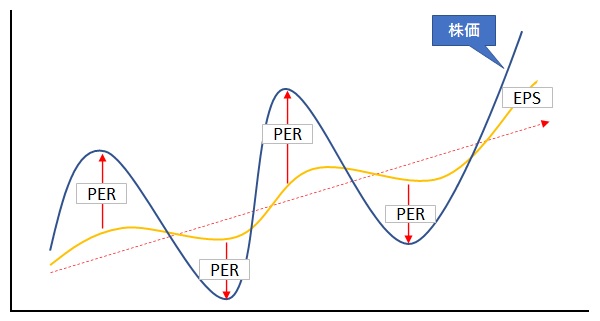

P=EPS×PER 株式投資の理解は、この式から始まると思います。ここで、Pは株価、EPSは一株利益、PERは株価収益率です。これは恒等式ですから、常に成立します。企業は資本主義の原理に従って拡大再生産を続け、長期的に成長していきます。そして、企業の成長に伴いEPSも拡大していきます。一方、PERはその企業に対する投資家の人気度ですから、短期的に不規則かつ気まぐれに変動します。結果、株価は長期的にEPSの拡大に沿って上昇トレンドを描きながら、短期的にはPERの変動により大きく上下動することになります。

(ご参考:公式から見える株価変動のメカニズム、株式相場のリアル、コンセンサスを知る)

2.鉄板投資法

株価変動のメカニズムを理解したところで、有効な投資方法を考えましょう。まず考えなければいけないのは、短期的に不規則に変動するPERへの対応です。PERの動きを事前に予測することは、ほぼ不可能です。(※) ただし、長期的には、例えば日経平均株価の場合、15倍程度に収斂することが知られています。そこで、長期投資と時間分散により、PERの短期的変動リスクを希薄化させることが可能です。

次にEPSですが、こちらは企業決算のアナリスト予測等から、短期的な動きはある程度読めますが、10年先、20年先といった長期の予測は不可能です。また、全ての企業が順調にEPSを拡大できるわけはなく、中には業績悪化、そして倒産に至る企業も出てきます。そこで、EPSの長期的な変動リスクに対応するため、銘柄や業種を分散して投資する必要があります。

以上のように、短期的PERの変動リスクと長期的なEPSの変動リスクに対応するには、長期かつ時間分散・銘柄分散投資が有効です。それを具体的な投資法で表現するなら、「ドルコスト平均法によるインデックス投信の長期投資」となります。

(ご参考:私が株式投資を薦める理由①、私が株式投資を薦める理由②、私が株式投資を薦める理由③)

3.鉄板投資法のオレ流チューニング

株式投資をするにあたり、「ドルコスト平均法によるインデックス投信の長期投資」は、鉄板です。それを分かった上で敢えて私は以下のように自己流にチューニングを加えています。

①時間分散

私は株式をドルコスト平均法ではなく、日経平均株価が20%(場合によっては10%~15%)下落したタイミングで機械的に購入するようにしています。この場合、株価下落局面が来ないと株式を購入できません。そのため、気付かないうちに相場の下落を待ち望むようになります。つまり、相場の上昇局面だけでなく、下落局面も楽しむことができるわけです。私は相場を2倍楽しむため、「日経平均20%下落ルール」を導入しています。

②銘柄分散

インデックス投信を買うことと個別株を買うことの違いは、選挙において比例区で「自民党」と投票することと、小選挙区で「山田太郎」と投票することの違いに似ています。私は小選挙区で政治家の顔を思い浮かべながら投票する方が好きです。投資においても、個別の会社をイメージして投資したいと考えます。そのため、私はiDeCoを除いては、インデックス投信の購入はしていません。その代わり、業種別の代表企業の株を①のタイミングで買っています。これは好みの問題であり、鉄板投資法と比べ優れているとは思いません。ただ、銘柄の顔が見えることで、感情移入しやすいメリットがあります。(感情移入が過ぎると逆にデメリットになりますが……。)

(ご参考:私の株式投資法~長期・分散~、私の株式投資法~買値にこだわったほったらかし投資~、投資信託を考える)

4.例外の投資法

PERの動きを事前に予測することはほぼ不可能(※)と申しましたが、一部の天才個人投資家や先端のヘッジファンドは、超短期の株価変動から市場の需給の変化や相場のくせ(アノマリー)を読み取り、ある程度の確度で短期的なPERの動きを予測できるようです。彼らは超短期の時間軸で、薄い利ざやを大量の取引を繰り返すことで収益化します。低リスクで高リターンを実現する理想的なトレードです。

我こそはという方は挑戦してみても面白いかもしれませんが、私はお薦めしません。

(ご参考:短期投資というもの)