コロナ禍によって私たち労働者の生活は大きく変わりました。収入の減少を補うために副業を始めた知人が、私の周りにも大勢います。日本社会の特徴と言われてきた終身雇用や年功賃金も、今では、いつの話?と聞かれる始末です。労働者の置かれる社会のあり様が変われば、労働者をサポートする社会保険制度も変化を求められます。

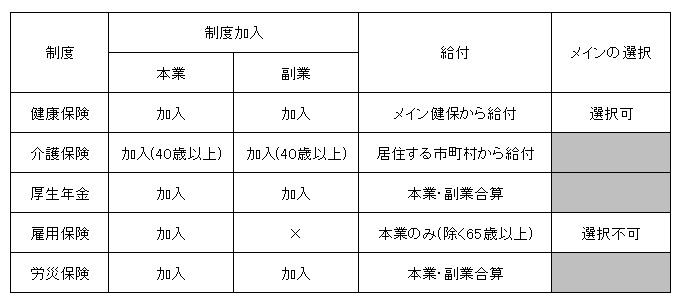

実際、2020年9月に複業者(本業+副業というように複数の仕事に従事する人)に係る労災保険が、そして、2022年1月から雇用保険が変わっています。今回は、労災、雇用保険を含めた社会保険制度における複業者の取扱いについて、確認していきたいと思います。

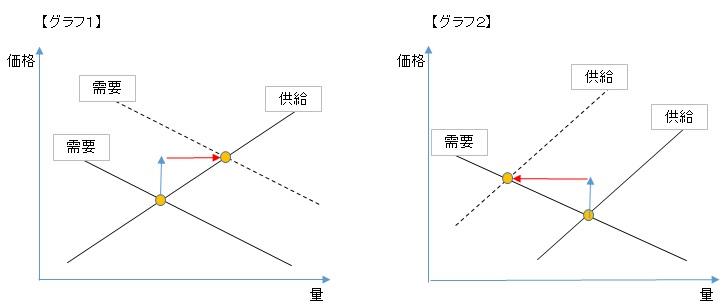

まず、労災保険です。労災保険は、労働者が業務や通勤が原因で病気やケガになったり死亡した場合に、所定の給付金が支給されます。そして、その給付金の計算の基になる給料(給付基礎日額)は、これまで災害や事故が発生した会社の給料を基に計算していましたが、今回の改正で複業者については、各勤務先の会社の給料の合計額で給付基礎日額を算定することになりました。

これは考えてみれば当たり前のことです。例えば、A社(給料10万円)とB社(給料20万円)の2社で働いていた人がA社で勤務中、業務上のケガで1ヶ月間休業を余儀なくされた場合、今までは労災からA社10万円の給料に対応する休業補償給付しか支給されなかったわけです。しかしこの場合、A社休業中にB社に従来通り出勤できるはずはなく、B社も休業することになります。ですから、A社とB社を合算した給料を基に給付基礎日額を算出する今回の改正は当然の変更です。

もうひとつの労災保険の変更点です。従来は労災認定する際、ひとつひとつの会社の労働時間やストレスを別々に評価していましたが、今回、複数の会社の労働時間やストレスを合算して評価することに変更となりました。これまでなら、A社のみの労働時間では労災認定に届かなかった場合も、これからはA社とB社の労働時間を通算することで、労災認定されるケースが増えてくるものと思われます。

次は雇用保険(失業保険)です。雇用保険は加入する条件として、①1週間の所定労働時間が20時間以上、②31日以上継続して雇用する見込み、となっています。複業している人が2社の所定労働時間や雇用日数を合算することはできません。主たる勤務をしている会社(本業)でのみ、雇用保険に加入することができます。

でも今後、本業と副業のウェイトの差がなくなってくると、現行ルールでは弊害が生じると思います。それを見越してか、今回の改正では65歳以上の労働者に限定し、本人の申請があった場合には、副業先での労働時間を合算して雇用保険を適用する制度が、試験的に開始されています。

最後は、健康保険(介護保険)と厚生年金での複業者の取扱いを見ておきましょう。複数の会社で健康保険と厚生年金に加入することになった場合(※)も、健康保険証は一人につき一枚です。メインとなる会社を自分で選択し届け出ることで、選択した会社の健康保険から健康保険証が発行されます。

(※)健康保険と厚生年金の両方に加入しなければいけないという法律の規定はありませんが、実務上、健康保険と厚生年金の加入手続きは一体で行われるため、両制度の片方だけ加入し、他方には加入しないという選択はできません。

ここで、メインとなる会社を選択する際の注意点です。それは、給料を多くもらっている会社の健康保険組合を、単純にメインとなる健康保険組合として選択するのは間違いだということです。A社とB社の2社で働いている場合、A健保組合とB健保組合の保険料率(健康保険+介護保険)と付加給付(健保組合独自のプラスアルファ給付。高額療養費や傷病手当金等で上乗せ給付する制度)の内容を比較し、有利な方をメインの会社に選択しましょう。片方が組合健保、もう一方が協会健保の場合は、組合健保の会社を選択した方がベターな場合が多いと思います。また、A社B社とも協会健保に加入している場合は、協会健保間で保険料に差があるので保険料の安い方をメインに選択するといいでしょう。

厚生年金に関しては保険料は全国一律ですから、A社、B社どちらを選択しても有利不利はありません。また、厚生年金の年金額については、A社とB社両方の給料を合算した額(平均標準報酬額)が年金額に反映されますので、やはり、A社とB社のどちらをメインに選択しても違いはありません。