最近あるFIRE系ブログを見ていたら、「もし10億円あったらどんな運用をするか?」という興味深い記事を目にしました。私が10億円なんて大金を手にする可能性は未来永劫0%ですが、たまにはそんな妄想の世界に心を遊ばせてみるのも悪くありません。

FIRE界隈でよく語られるのが、1億円の資産を4%で運用できれば年間400万円の収益を稼げるので、働かなくても生活ができるという話です。その場合、4%の運用は、高配当の株式や投資信託で実現するという設定が多いようです。今なら、為替リスクの分散と高金利が得られる米国債に投資する手もありかと思います。これが、10億円となると、年間の収益は4000万円となります。都心一等地のタワマンに住んで、真っ赤なフェラーリに乗って、週末はクルーザーで東京湾パーティー……。そんな夢のような生活が現実のものとなります。トレビアーン! すいません。ちょっと興奮し過ぎました。

妄想の世界から現実に戻ります。さて、この10億円。はたして、使い切っていいものでしょうか? もし子供がいたならば、子供に資産を残したいという人もいるでしょう。資産を次世代に承継するかしないかで、運用の方向性は大きく変わってきます。次世代への承継を考えた場合、資産運用は資産を増やすという単純なゲームから、資産を増やしつつ同時にインフレや相続のダメージから資産を守るという複雑なゲームへと変貌します。そして、資産規模が大きくなるにつれ、後者の色彩が濃くなります。

野村総研のリポート「日本の富裕層の特殊性」(野村総合研究所 金融デジタルビジネスリサーチ部 2023年)によると、日本の保有資産上位1%の総資産平均は約4億円だそうですが、このうち77%が不動産とのことです。資産規模がある程度以上になると、資産運用の目的はインフレ対策と相続対策が主となり、結果、お金が不動産に流れます。富裕層は運用収益(賃料収入)を狙って不動産投資を行うのではなく、インフレに負けない不動産価格の上昇、あるいは、相続税評価額の圧縮を目的に不動産に投資します。

冒頭のブログ主殿は、10億円の投資対象として不動産を候補に上げていましたが、私は今は一般ピープルが資産増額ゲームとして不動産に手を出すタイミングではないと考えています。なぜなら、不動産価格の上昇によって、足下の利回り水準が低すぎるからです。現在、首都圏の築浅収益物件の表面利回りは、せいぜい4%程度だと思います。ここから、客付けコストや運用経費、管理費、固都税等を差っ引くと、実質利回りは3%程度でしょう。全額キャッシュを投入し、手間暇かけてこの利回りなら、JREITや高配当株の方がよほどましです。

従来は借入れによるレバレッジで利回りを膨張させ、キャッシュ・オン・キャッシュ(CCR)ベースで高利回りを実現するスキームが可能でした。しかし、昨今、金融機関の不動産投資案件への融資スタンスは硬化しています。新築/築浅区分を除き、一般ピープルが借り入れによる不動産投資を行うのは、事実上不可能な状況です。

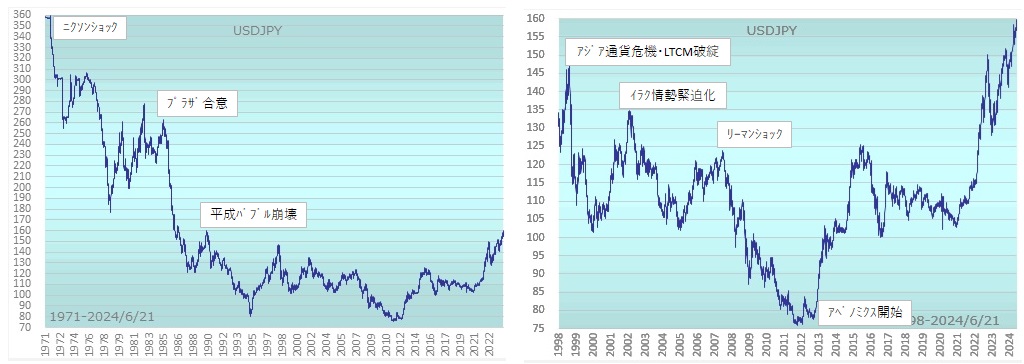

もし10億円あって単純な資産増額ゲームを行うのなら、日本株と米国株の分散投資が流動性の面からも一番いいように思います。

【不】もし10億円あったら