不動産投資というと、株式投資と似たようなものと考える人が多いかもしれません。が、実態は投資というよりも事業です。ですから、本当は他のビジネス、例えば飲食業などと比較すべきです。不動産投資家は、事業者=プロとして不動産事業に関わることが求められます。不動産投資で得られた賃料収入は、不動産所得として事業所得と同じ総合課税の対象となりますし、不動産投資家には株式投資家を守る投資者保護基金のようなセーフティネットは用意されていません。国も不動産投資家を事業者=プロと見ている証拠です。そもそも、銀行が積極的に融資してくれるのも、彼らが不動産投資家を事業者とみなしているからです。株式投資家からすると、ありえへん話です。

このように、プロとしての取り組みが必要な不動産投資ですが、書店には素人向けの解説本が山積みされており、気軽に始められる副業としてサラリーマンに人気があります。一部の解説本は、賃料という安定収入に借入れによるレバレッジをコーティングすることで、ローリスクでハイリターンを手にできるかのような幻想を読者に与えてきました。私は不動産の世界に不用意に足を踏み入れた投資初心者が、これからの金利上昇で損失を被ることを懸念しています。

ところで、従前私はレバレッジを効かせた不動産投資について、超ハイリスク運用との認識を持っていましたが、最近考えを改めました。不動産投資は、やり方によってはリスクを軽減できることを知ったからです。今ではハイレバレッジの不動産投資を、ローリスクは言い過ぎでもミドルリスクくらいなら言ってもいいのでは、と思っています。

不動産投資には6つのリスクがあるといいます。空室リスク、滞納リスク、災害リスク、価格下落リスク、修繕リスク、金利上昇リスクです。しかし、このうち予測不能で事前対応が困難なリスクは災害リスクだけ。他の5つは投資家の経験とスキル、そして外部業者のサポートが有れば、ある程度対応が可能です。例えば、空室が発生しても、迅速に空室を埋めるノウハウを投資家が持っていれば、空室のダメージを軽減できます。設備の老朽化で修繕が必要な場合も、低コストで対応してくれる親密な業者さんがいれば、修繕のダメージを軽減できます。また、複数の物件をタイミングを分散して入れ替えていけば、価格下落や金利上昇等のマーケットリスクにも対応できます。ベテラン投資家は各人が独自のスタイルでリスク対処法を確立し、本来はハイリスクなレバレッジ付き不動産投資をミドルリスク化しているのです。

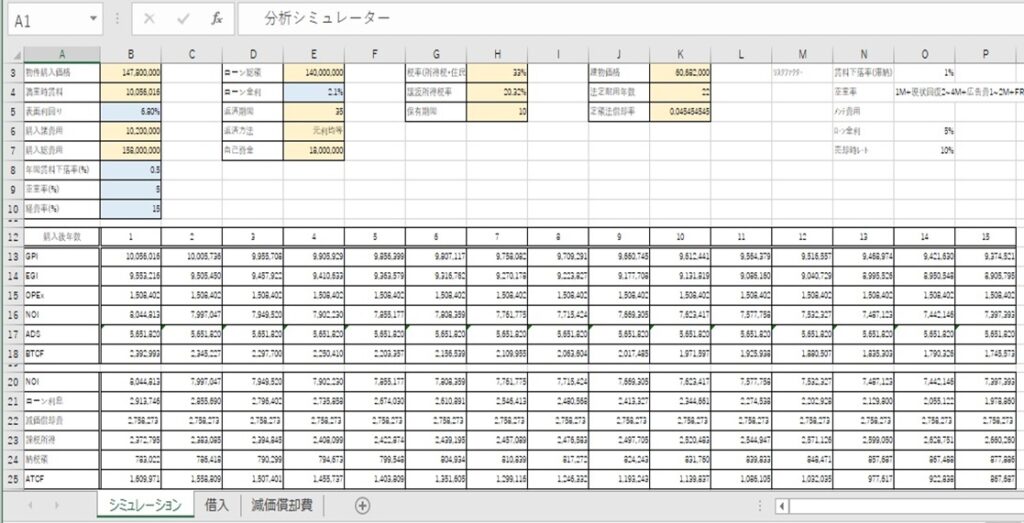

不動産投資家は、下表のようなCF(キャッシュフロー)シミュレーションを用いて投資の是非を判断します。(下表はサンプルです) 空室リスク、滞納リスク、価格下落リスク、修繕リスク、金利上昇リスクをシミュレーションに織り込んだうえで、イメージするCFが獲得できる目途が立てば物件の購入に進みます。そして、最終的な投資の成否は、物件の運営でいかにリスクを抑え、シミュレーションと実績の乖離を圧縮できるかにかかっています。不動産投資は株式投資と異なり、投資家自らリスクの源にアクセスし、改善を図れる点がメリットであり、また、シミュレーションベースで投資を考えられることから、株式投資よりもリスクは低いと言えそうです。(株式投資で15年間の損益シミュレーションを立てても、毎年の損益のブレが大き過ぎて役に立ちません!) ただし、それは投資家に十分な経験とスキル、そして信頼できる外部業者との連携があっての話となります。

【おまけ1 最近の融資事情】

かぼちゃの馬車事件以降、銀行の不動産融資への態度は硬化しており、区分は別にして一棟物ではフルローンはほぼ不可能な状態です。某銀行では最近、頭金2割以上、年収1200万円以上、金融資産5000万円以上が融資実行のメルクマールになっているとの話もあります。

【おまけ2 素人が見た不動産投資の本質】

今回の論考の中で気付いたことがあります。私は不動産投資の経験がない素人ですが、素人なりに「これが不動産投資の本質では?」というものに思い至りました。実務にあたる不動産投資家の方々にとっては「何を今更」でしょうが、「灯台もと暗し」という言葉もあります。忘れないうち記録に留めておきたいと思います。

「不動産投資はシミュレーションに始まり、シミュレーションに終わる」 この一文から不動産投資の本質が見えてきます。

①シミュレーションが成立する物件を購入する

②リスク削減に注力しシミュレーションからの乖離を極小化する

この2点です。