次に、この出口における投資利回り上昇リスクへの対応について考えてみます。結論から先に言うと、出口のタイミングを分散するしかないと思います。例えば、「物件を9年間保有したら売却→新規物件購入」の1サイクルを、3年おきに3物件で入替えをしながら回していくイメージです。そうすれば、9年間で出口を3時点に分散することになり、投資利回りの上昇リスクを軽減することができます。

しかし、この戦略の難点は多額のキャッシュが必要なことです。普通のサラリーマンには難しい話です。でも、ここまでやらないと不動産のリスク管理はできないということです。株式であれば相場が回復するまで待てばいいのですが、不動産は現物であり経年劣化との時間の勝負です。たまたま出口で利回りが上昇していたとしても、売却の先送りは危険です。やはり健全なリスク管理という点では、複数物件による売却タイミング=出口の分散しかないと思います。

私は不動産投資は勝者の守りの投資だと思います。十分な資産を構築した投資家が、インフレで資産を減らさないための投資です。ハイレバレッジによる不動産投資で、少額の頭金から資産を構築しようとするような行為は、順番が逆です。

資産を築くなら、まずは本業で地道にステイタスアップを図り、そこで得たキャッシュを株式に投じる。株式投資をエンジンにして、目標の水準まで資産が成長したら、そこで初めて不動産投資の出番です。

レバレッジを利かせた不動産投資からスタートするのは、既に相当な年収を稼いでいるハイパフォーマーに限定されると思います。

最後に、レバレッジに関し注意すべき点について、触れさせていただきます。それは、不動産投資において売却を行う場合、銀行に抵当を外してもらう必要があることです。銀行は残債が売却価格を下回っている場合(残債<売却価格)に限り、抵当権解除に応じます。残債が売却価格を上回っている場合は、別途自己資金を投入して差額を補填しなければいけません。

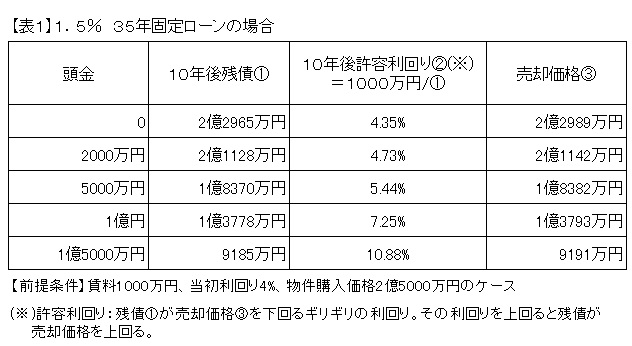

物件の売却価格は売却時の投資利回りで、残債は頭金(とローン金利)で決まります。売却時の投資利回りを想定し、売却価格を下回る残債の金額から当初必要な頭金を逆算できます。【表1】では、賃料1000万円、投資利回り4%、価格2億5000万円の物件を、10年後に売却するケースを考えます。

現在4%の投資利回りが10年後にどこまで上昇すると見るのか。6%まで上昇すると見た場合、頭金5000万円では足りないことになります。(頭金5000万円では利回りが5.44%でほぼ残債=売却価格となり、それ以上に利回りが上昇すると残債>売却価格で、別途自己資金の補填が必要になる。)

頭金ゼロのフルローンでは利回りが4.35%を上回った場合、自己資金を投入しない限り売りたくても売れない状態になります。

出口を想定して物件を購入する場合、出口での投資利回りの想定値に頭金の金額が拘束されるという点にご注意いただきたいと思います。