神田暴威の為替介入により一旦は円高に向かったドル円相場ですが、足下では再度160円台に突入、37年ぶりの円安水準となっています。円安は日本経済にとってプラスなのか、マイナスなのか、意見が分かれるところですが、最近は円安がインフレを助長するとの理由から、円安悪玉論が優勢な勢いです。私は為替の素人ですので、いずれが正しいのか判断する資格も能力もありません。ただ、長年、株式と債券を通じて為替を見てきた者として、今後のドル円の望ましい方向性について考えをまとめたいと思います。

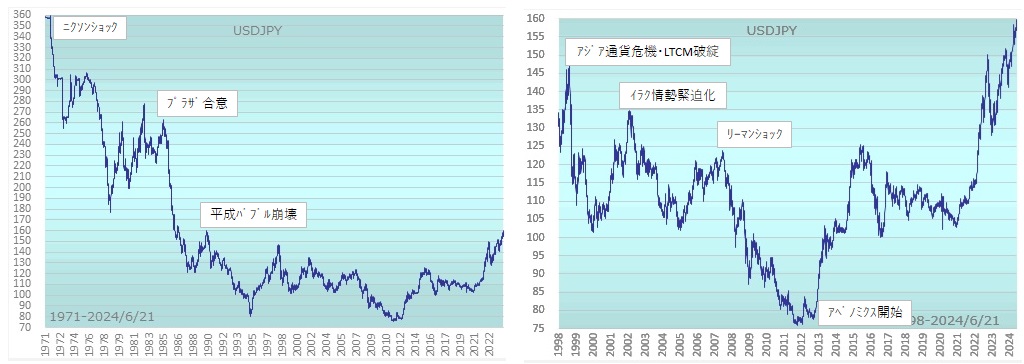

上に1971年以降のドル円のチャートを掲げましたが、2012年のアベノミクス開始までの期間、固定相場制当時の1ドル=360円からの円安修正・円高進行の流れであったことが分かります。途中で円安に転じる場面もありますが、(1985年のプラザ合意を除き)経済ショックや地政学リスクの高まりによって、ことごとく円高に引き戻されています。

変動相場制の世界では、通常、経済ショックに陥った国は、自国通貨安による輸出拡大によって経済の回復を図ります。しかし、我が国の場合、チャートでご覧のとおり、平成バブル崩壊から、アジア通貨危機(※)、リーマンショックと、経済ショックのたびに急激な円高に見舞われてきました。円高に振れた理由はいくつか考えられます。日本企業や投資家が海外資産を国内に引き揚げたためとか、円キャリー取引の巻き戻しとか、欧米通貨への不安心理の高まりによる円買いとか。でも、正直、理由はどうでもいいです。円安であるべきときに円高であったこと。そして、それが日本経済にとって致命傷となったこと。ここが問題なのです。2008年のリーマンショック以降、超円高で日本の製造業が急速に国際競争力を失う一方、韓国のサムスンや台湾のTSMC等が自国通貨安を武器に急速に力を付けていきました。経済ショックに加えての円高。この二重苦が、今日の日本経済の停滞を招いた元凶です。

(※)このとき、日本は山一証券、拓銀、長銀、日債銀と続く金融機関破綻による金融危機により、亡国の一歩手前まで追い込まれました。韓国は財政破綻し、IMFの管理下に置かれました。

しかし、ドル円のトレンドは変わりました。足下では米国の利下げ時期が取り沙汰されていますが、いまだに円安トレンドに転換の兆しはありません。私は、日本企業はこの千載一遇のチャンスを逃すべきではないと考えます。円高に対応するため大手企業の多くが海外展開を進めた結果、いまさら円安と言われてもメリットは薄いとの意見もあります。でも、中小企業を含めたオールジャパンで見れば、まだまだ円安メリットは大きいはず。今こそ、韓国や台湾企業に奪われた、半導体を初めとする工業製品のシェアを挽回するチャンスです。

結局のところ、介入によって円安を止めようとしても、基礎的な経済条件に変化がなければ効果は長続きしません。円安悪玉論をヒステリックに叫ぶのではなく、円安による輸出競争力の強化を通じて日本経済の潜在成長力を高め、結果として円高を呼び込むという中長期目線での取り組みが必要なのではないでしょうか。