8月5日に「令和のブラックマンデー」といわれる大暴落を演じた日経平均株価ですが、月末近くになってようやく落ち着きを取り戻しつつあるようです。今回の急落は先物の売りが主導したとされる一方、下値では値ごろ感から現物の買いがしっかり入っていました。先物と現物の、この対照的な動きはどう説明したらいいのでしょうか? まず、投資主体の違いが上げられます。(ファンド系VS年金基金等の機関投資家) それから、投資の時間軸も違います。(短期VS長期) さらに、リスク対応の手法の違いもあると思います。(順張りVS逆張り)

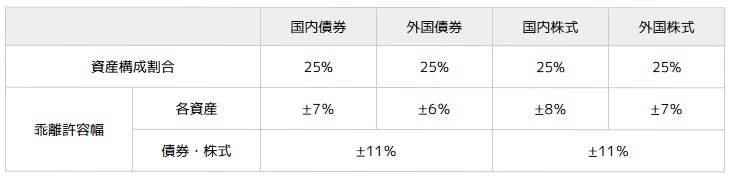

初めに、年金基金等が伝統的に採用してきたリスク対応の手法について、簡単にご説明します。彼らは、基本ポートフォリオ(または政策アセットミックス)という運用計画に基づいて、内外の債券・株式の現物4資産に投資を行います。下図はGPIFの基本ポートフォリオですが(出所:GPIF基本ポートフォリオの考え方)、事業法人等の年金基金も、ほぼ同様の手法をとっています。(尚、資産構成割合は各社で異なります。)

GPIFは、最初に資産を内外債券・株式に25%ずつ配分します。次に、例えば国内株式が下落して、資産構成割合が25%から15%に低下したとします。逆に国内債券は上昇し、割合が25%から35%に上昇したとします。このとき、国内株式は許容乖離幅の下限である17%(=25%-8%)を下回っているので、国内株式を購入して割合を17%まで引き上げる必要があります。一方、国内債券は許容乖離幅の上限である32%(=25%+7%)を上回っているので、一部を売却して割合を32%まで引き下げる必要があります。これら資産構成割合の調整をリバランスといいますが、ここで注目いただきたいのは、GPIFのリバランスが、相場が上がったら売り、下がったら買い、という逆張りで行われている点です。このように、逆張り戦略を取るGPIFや年金基金等機関投資家の対応は、マーケットの急変に対しブレーキをかける役割を果たしています。

次にファンドのリスク対応の手法ですが、詳細は不明です。分かるわけがありません。分かってしまったら、ファンドの優位性がなくなりますから。ファンドのリスク対応手法は、企業秘密です。(ただ、ファンドは流動性やコストの観点から先物を多用することが分かっています。) ですので、以下ではファンドや先端の機関投資家が採用していると思われる手法のひとつについて、推測を交えてお話させていただきます。それは、マーケットのリスク量に応じて投資額を機動的に変更するというものです。マーケットのリスク量なんて、どうやって計るんだと思われるかも知れません。色々な手法があるでしょうが、VIX指数(米国株)や日経VI(日本株)なども使われていると思われます。VIX指数が上昇したらリスク量が増加したと判断し、米国株の割合を引き下げる。逆に、VIX指数が低下したらリスク量が減少したと判断し、米国株の割合を引き上げる、こんな具合です。基本的に、VIX指数が上昇するのは相場が下落するとき、VIX指数が低下するのは相場が上昇するときです。そのため、この手法を採用するファンド等の運用は、相場が下がったら売り、上がったら買い、という順張りになります。結果、ファンド等はマーケットが変動したとき、変動幅を拡大するアクセルのような役割を果たすことになります。

植田日銀総裁の会見を機に為替が急速に円高に振れて、キャリートレードの巻き戻しを誘発。日経平均が下げ基調となる中、ファンド等がリスク量の増大から大量の先物を売ったことで、日経平均は加速し猛スピードで下落。その後、年金基金等機関投資家が現物にリバランスの買いを入れたところで、上昇に転じることとなった。8月5日以降の相場展開は、ザックリ、こんな感じの図式になるのではないでしょうか。

今や日本株(特に先物)市場のメインプレイヤーは、逆張り系の機関投資家ではなく、順張り系のファンド等になっています。このことが、昨今の日本株市場のボラ上昇の一因となっている可能性は高いと見ています。