米国のインフレもようやく鎮静化の兆しを見せ、12月のFOMCでは利上げペースの減速が見込まれています。米国10年債利回りは4%の大台を割り込み、3%台後半で落ち着きどころを探っているようです。長期金利の低下により、売り込まれていたグロース株も値を戻しつつあります。

これでほっと一息、と言いたいところですが、何ともお尻がムズ痒いのは私だけでしょうか。コロナ禍による空前の金融緩和の後、9ヶ月で400bpというこれまた空前の金融引締めによって、これまでNYダウは一時20%強、日経平均も15%程度下げましたが、足下ではいずれも安値から2/3戻しを達成しています。果たして、これで今回の調整局面は終わりと見て良いのか。基本ロングオンリーの私にとっては相場が回復してくれるに越したことはないのですが、残尿感と言いますか、何とも下げ切った感がないんですよね。やっぱり、相場は分かりません。このまま年末ラリーに突入し、2023年「卯は跳ねる」になれば万々歳ですが……。

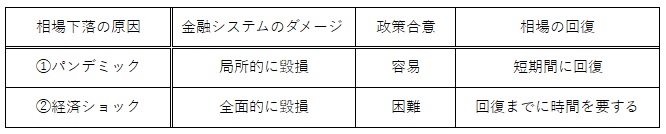

そこで、今回はこれまでのコロナ相場から、来年に向けて教訓をまとめておきたいと思います。このまま相場が回復トレンドに入ったとすると、コロナ禍の株式市場の調整はことのほか軽く、回復は早かったことになります。その理由ですが、一つにはコロナ禍は人々の生命や日常生活にとって大きな脅威となったものの、金融システムにはほとんどダメージを与えなかったことが上げられると思います。また、コロナ禍に対する政策が、各国で早期に合意され発動されたことも大きかったです。

因みに、過去の経済ショック時の米国株(S&P500)の下落率を見ますと、1987年のブラックマンデーで34%、2000年のITバブルで49%、2008年のリーマンショックで57%となっています。

一国の金融システムが大きく毀損すると、信用不安の連鎖は瞬く間に世界中に広がります。金融システムの回復には公的資金の投入が不可欠ですが、そのための政策合意は容易でなく(高額所得者のウォール街関係者を税金で助けるのか?とか、国民の間で感情論が先行し理性的な議論が困難)、発動まで時間がかかります。結果、株式市場の下落率は大きくなり、相場回復に長期の時間を要することになります。

今後の懸念材料ですが、ズバリ、①が②に転じることだと思います。具体的には、ドル高、米金利高で新興国のドル建て債務が増大し財政が破綻、世界的な金融システム不安に繋がるシナリオです。2023年がそうならないことを祈ります。