春本番。桜の花は散ってしまいましたが、引き続き、世間はNISA一色、オルカン一色です。初めてもらう給料からオルカンでつみたてNISAスタート、という新入社員の方も多いと思います。そんな大人気のオルカンですが、今回は投資に当たり注意しておきたい点についてお話したいと思います。

MSCIオール・カントリー・ワールド・インデックス投信(通称オルカン)。この投信1本で全世界の株式に分散投資できることが売りとなっています。しかし、オルカンの投資先の6割以上はアメリカで、構成銘柄の上位にも米国企業が多く含まれており、実際オルカンとS&P500は似た動きをします。ですから、全世界の株式へ分散投資したつもりが、開けてみたら米国株への集中投資と変わらない、ということになりかねません。そして1番の問題点は、オルカンは外国株投信であり為替リスクがあるにも関わらず、オルカンを推奨する業者やメディアがあまり言及していない点です。

一部の証券会社は、オルカンと日経平均株価のチャートを並べてオルカンの優位性を訴求していますが、これは近年のオルカンのパフォーマンスが、円安の為替差益で嵩上げされているからです。外国株式の場合、株のリターン・リスクに為替のリターン・リスクが乗っかります。したがって、日本株よりも外国株の方がリターン、リスクとも高くなります。そして、為替の期待リターン、リスクは株式のそれとは性格が異なることに注意すべきです。株式の期待リターンはプラスです。それは株式のリターンの源泉が企業の成長力にあるからです。一方で為替の期待リターンはゼロです。それは、為替は2国間の通貨の交換比率に過ぎず、そこから付加価値は生まれないからです。

では、為替のオルカンへの影響はいかほどでしょうか。簡単な試算で確認してみます。今、為替が1ドル=150円として、150万円でオルカンを10,000ドル購入したとします。20年後、オルカンは買値の10倍、100,000ドルになりました。ここでオルカンを売却し円転するとしたら、収益はいくらになるか。

20年後の為替を、①1ドル=200円、②1ドル=170円、③1ドル=150円、④1ドル=120円、⑤1ドル=100円、⑥1ドル=70円、とします。各ケースの収益は、①100,000ドル×200円-150万円=1850万円、②100,000×170-150万円=1550万円、③100,000×150-150万円=1350万円、④100,000×120-150万円=1050万円、⑤100,000×100-150万円=850万円、⑥100,000×70-150万円=550万円。このように、売却時点の為替の水準で、円ベースのオルカンのパフォーマンスが大きくブレることが分かります。購入時と売却時で為替の水準が不変(③)であれば1350万円であった収益が、売却時に1ドル=100円の円高(⑤)であれば850万円まで減少してしまいます。逆にオルカン売却時に大きく円安に振れていれば、投資家は日本株を大きく上回るリターンを手にすることができます。

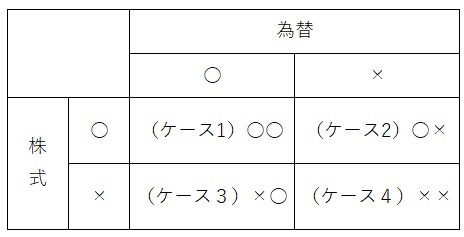

下図にオルカンへの株式と為替の影響をまとめました。縦軸が株式のリターン、横軸が為替のリターン。○はリターンがプラスのとき、×はリターンがマイナスのときです。ケース1は株式・為替ともプラスのときです。ケース4は株式・為替ともマイナス。ケース2とケース3は株と為替の片方がプラスでもう片方がマイナスのときです。具体的な市場環境を想定すると、ケース1は株高・円安でオルカンとしてはベストな環境です。逆にケース4は株安・円高で最悪の環境です。ケース2は株高・円高、ケース3は株安・円高となります。株と為替は別々の理屈で動くので、このようにマトリクスで考える必要があります。ちなみに昨今はケース1に該当し、リーマンショック~アベノミクス以前の時期(2008年~2012年)はケース4に該当します。4つある市場環境のうち、たまたま今がベストなケース1であるからこそオルカンの好調があると言え、市場環境が変われば保証の限りではありません。

投資初心者のオルカン購入者が、このような外国株式の特性を理解した上で購入しているか。証券会社や銀行といった業者が、株だけでなく為替のリスクを、分かりやすい言葉で丁寧に説明しているかどうか。そこが問題です。

誤解のないように申し上げておきますが、私はインデックス運用を否定しているわけではありません。運用はオルカン1本で事足りるという、最近の風潮に物申しているのです。すでに保有している円資産とのリスク分散で外貨資産を持ちたいからと、オルカンに集中投資するのであれば問題ありません。しかし、退職後の生活費に充てるためのお金であったり、住宅の購入費であったりと、円資産としての出口が予定されるお金をオルカンに集中投資するのは考えものです。国内株式とのミックスで運用されてはいかがですか?

識者の中には円安は国策なので、この先も円安傾向は続くと主張する向きもありますが、円安が国策などということは決してありません。確かに円安は、輸出企業やインバウンドの恩恵を受けられる国内企業にとってプラスです。が、それは日本企業が外需を取り込んでいるからであり、外国から見れば内需を横取りされたことになります。そのため、行き過ぎた円安は海外とのあつれきを呼び、ときに外交問題に発展します。(円安政策が近隣窮乏化策と呼ばれる所以です。) 古い話ですが、1985年9月22日、G5(日・米ほか先進5ヶ国)は米国の強力な圧力のもと、米国の貿易赤字削減のため円高ドル安誘導を発表しました。有名なプラザ合意です。このとき、発表からわずか1日で為替は1ドル=235円から20円も円高になり、翌1986年7月には150円台まで円高は進行しました。こんな昔話を持ち出したのは、為替市場は極めて政治色の強いマーケットであり、しばしば市場原理で説明の付かない理不尽な動きをするからです。為替に関しては株式以上に思い込み・決め打ちは危険であり、慎むべきです。

最後に、今後、為替が円高に動く可能性について考えてみたいと思います。まずありそうなのは、ナスダックやNYダウ等の米国株の暴落に伴うドル安・円高です。バリュエーション面から見た米国株の割高は、多くの市場関係者が指摘するところです。それから、11月の大統領選でトランプさんが選ばれ、彼が米国の輸出産業保護のため円安を声高に批判するケースです。また、日本発のケースとしては、日銀の金融引締めが時期尚早であり、本邦経済がデフレに後戻りしてしまう場合が考えられます。繰り返しますが、為替は株式以上に予測困難なマーケットです。株式のリスクをとったうえに為替のリスクまでとる必要が本当にあるのか、今一度考えてみて下さい。