最近、新聞紙上で「逆イールド」という言葉を目にすることが多くなりました。イールドとは債券の利回りのことですが、株式投資家には余り縁のないものです。でも、過去において債券市場で「逆イールド」が発生すると、その1~2年後に高い確率で景気後退となった歴史があるため、米国債券市場での逆イールドの発生を株式投資家も緊張感を持って見守っているわけです。今回は、株式投資家の皆さんにも知っておいていただきたい「逆イールド」のベーシックなお話をしたいと思います。

グラフの横軸に償還までの期間を、縦軸に利回りを取った座標空間上に、年限ごとに国債利回りをプロットしていくと、通常は右肩上がりの曲線を描けます。これを順イールド(カーブ)といいます。ところが、稀に償還までの期間が長いほど右肩下がりの曲線となることがあります。これが逆イールドと言われる現象で、景気後退の前触れとされます。なぜ逆イールドは発生し、景気後退の前触れと言われるのでしょうか。

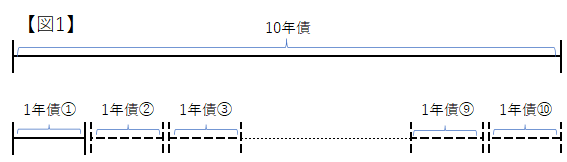

まず、イールドカーブの仕組みから考えてみましょう。専門家の間では、「純粋期待仮説」、「流動性プレミアム仮説」、「市場分断仮説」という3つの説が唱えられています。以下では、「純粋期待仮説」と「流動性プレミアム仮説」についてお話します。はじめに「流動性プレミアム仮説」についてです。これは、償還までの期間が長い債券ほど途中で売却しにくく、また市場環境が悪化したときのリスクも高いため、これらのデメリットに対応するプレミアムが長期債ほど利回りに反映されるとの説です。つまり、償還までの期間が長いほど債券の利回りは高くなるということで、順イールドが発生する根拠となります。しかし、逆イールドの説明には窮してしまいます。そこで、「純粋期待仮説」の登場です。これは、ひとことで言えば、債券の利回りは将来にわたる短期金利の予測によって決定されるという説です。ちょっと分かりにくいですね。【図1】をご覧ください。

10年債の利回りは、1年債の利回り×(1年後スタート2年後償還の1年債予想利回り)×(2年度スタート3年後償還の1年債予想利回り)×……×(9年後スタート10年後償還の1年債予想利回り)の年換算利回りに等しいと考えます。また、同様にして3年債利回りは①×②×③の年換算利回り、7年債利回りは①×②×……×⑦の年換算利回りに等しいと考えます。今、①<②<……<⑩であったとすると、1年債利回り<2年債利回り<……<10年債利回りとなり、イールドカーブは順イールドとなります。ここでは1年債の予想利回りが将来に行くほど高くなっており、市場参加者は将来の金利上昇=景気過熱を予想していると判断されます。では、市場参加者の読みが逆のケースではどうなるのでしょうか。つまり、①>②……>⑩となった場合です。このケースでは、1年債利回り>2年債利回り>……>10年債利回り、となり逆イールドが出現します。つまり、逆イールドが発生する場合、市場参加者は将来の金利低下=景気後退を予想していることになります。

債券市場は株式市場と異なり、参加者は金融機関等のプロに限定されます。プロたちが先々の景気後退を見込んでいるということが、逆イールドが景気後退の予兆と言われる所以です。

逆イールドと景気後退の因果関係としては、次のような理解も可能です。企業は短期で資金を調達し、長期で事業に回しています。短期金利<長期金利の順イールド下では、企業は長期金利と短期金利の差(長短スプレッド)から利益を上げることができます。しかし、逆イールド下では調達金利が事業収益率を上回ることになり、企業は収益を上げることが困難になります。この環境が長引くと、景気が悪化し株式市場は下落します。

インフレリスクが現実のものとなった米国では、今年から来年にかけてFRBの利上げが継続して実施されます。普通なら1回あたり0.25%の短期金利(FFレート)引上げですが、今回は0.5%の利上げもあると考えられています。債券市場の参加者は、これだけ急激な利上げを行うと、現下の良好な景気も腰折れし後退局面入りすると見ているようです。そして、その先にあるのはFRBの利下げです。

直近では2019年3月に、3ヶ月財務省短期証券と10年国債の利回りが逆転し、逆イールドの発生が話題になりましたが、その後も米国景気は後退することなく、コロナ禍の現在に至るまで堅調さを維持しています。

はてさて、今回はどうなることでしょうか?