最近、2021年12月に初版が発行されて以来ロングセラーを続ける「サイコロジー・オブ・マネー」(モーガン・ハウセル著、ダイヤモンド社)を読み返しました。実によくできた本だと、改めて感じました。長期投資家を目指す人は、この1冊を読み込めばそれで十分と思わせる内容です。ただ、この本は読みやすさを優先した結果、細かく章分けされ論旨の全体像が見えにくいきらいがあります。そこで、以下では私の独断となりますが、本書の俯瞰図の提示にトライしてみたいと思います。

1.株式投資の目的

株式投資の目的は、経済的自立を手に入れることです。経済的自立とは、あなたやあなたの家族が、好きなときに好きなことをできること、をいいます。ただ、そのためには、それなりの資産が必要です。そして、資産を築くための手段が株式投資となります。私たちは株式投資を通じ、複利のパワーを借りて大きなリターンを得ることが期待できます。リターンの源泉となるのは、①時間、②マネー、③リスク、の3つです。

株式投資をするうえで重要なこと。それは、あなたが市場から退場することなく、できる限り長い期間にわたってマネーを投資し続けること(①と②)と、リスクを毛嫌いせず受け入れることです(③)。リスクを取らずにリターンを得ようとするのは、代金を払わずに商品を手にする泥棒と同じです。

2.リスクへの対応

リスクにはミクロのリスクとマクロのリスクがあります。

(1)ミクロのリスク

ミクロのリスクとは、投資先の企業の業績が悪化したり、倒産したりすることです。ミクロのリスクは事前に予測することは困難で、避けることはできません。

JPモルガン・アセット・マネジメントが1980年から2014年までの「ラッセル3000インデックス」のリターンの分布を分析し公表しています。この期間中、ラッセル3000の全構成銘柄の4割が70%以上値下がりし、回復することはありませんでした。実質的に、このインデックス全体のリターンの全てはダントツに優れた業績を上げた、わずか7%の構成銘柄から得られていたのです。驚くべき結果ですが、これが事実であり、投資とは所詮そんなものだということです。

ミクロのリスクへの対応。それは「複数の銘柄への分散投資」です。

(2)マクロのリスク

マクロのリスクとは、不況、自然災害、パンデミック、戦争等による経済システムの毀損、そして株式市場の下落です。マクロのリスクも事前の予測は困難であり、避けることはできません。

過去170年間、米国にどれだけの不幸な出来事が訪れたか、ご存じですか。大きな戦争が9度あり、130万人の米国人が亡くなりました。創業された企業の99.9%が倒産しました。大統領が4人暗殺されました。スペインかぜの大流行で1年間に67.5万人の米国人が亡くなりました。株価が1/3に暴落したことが少なくとも12回ありました。インフレ率が7%を越えた年が通算20回ありました。しかし、この170年間で米国人の生活水準は20倍になっています。不幸な出来事があっても経済は、そして市場はやがて回復する。これが事実です。

マクロのリスクへの対応。それは、過度にリスクを恐れない、「賢明な楽観主義者たること」です。

しかしながら、不幸な出来事による市場のダメージは、長期間続くこともあります。1929年の大恐慌のあと、株価が暴落前の水準を回復したのは25年後のことです。1970年代にはインフレやオイルショック等による株価低迷が、10年以上にわたって続きました。こういった長期間に及ぶダメージに耐え株式投資を継続するには、バッファーとなる預金が必要です。マクロのリスクへの二つ目の対応として、「十分な預金の保有」を上げます。

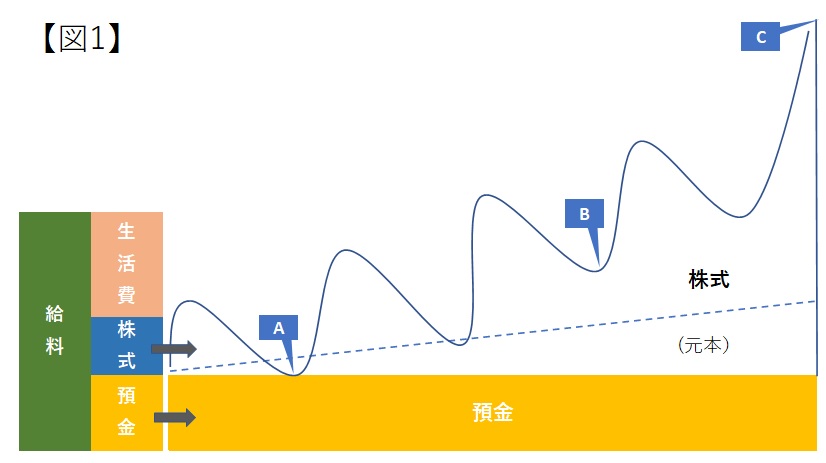

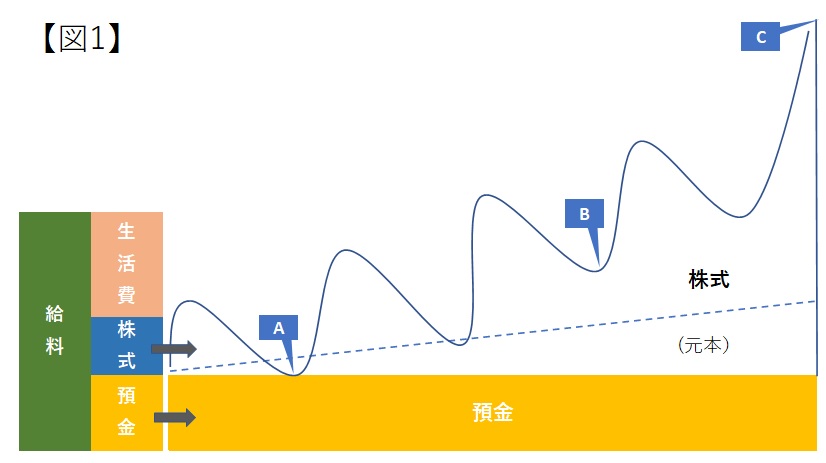

ここまでの本書の内容をたたき台として、株式投資の流れをイメージ化したものが【図1】です。あくまで私流ですので、本書の趣旨に沿えていない可能性もあります。ご容赦下さい。

長期投資家は、月々の給料をまず生活費に充当します。次に、株式市場が下落した際のバッファーとなる預金に充当します。そして、最後に残った余裕資金を株式に投資する流れとなります。株式市場はミクロ、マクロ様々な要因で、短期間に上下動を繰り返します。投資を開始した当初は、市場の下落で投資資産の時価評価が元本を割り込むこともあるでしょう。 しかし、ここで注目して頂きたいのは、レバレッジをかけない限り(信用取引や先物・オプション取引をしない)、時価評価はマイナスとはならないことです。(A) 時間の経過とともに含み益が増えていき、市場が下落しても元本を割り込むことはなくなります。(B) そして、投資を長期間継続することで複利のパワーが顕在化し、投資資産は当初の想定を大きく上回る水準に到達します。(C)

本書には著者の主張をサポートする幾つもの興味深いエピソードが盛り込まれています。詳細は是非、皆さんに本書を手に取ってご確認頂きたいのですが、最後に驚くべきエピソードをひとつご紹介させて頂きます。

投資会社のホライゾン・リサーチは、「技能」でも「運」でもない、美術商が成功するための三番目の要素について説明しています。私たち株式投資家にとっても参考になるものです。

「優れた美術商は、膨大な量の美術品を投資対象として購入する」と同社は書いています。「多くの美術品を長期間保有すると、その一部が優れた作品であることが判明する。その結果、ごく一部の高リターンな美術品によりコレクション全体が黒字になる。これが成功する美術商のビジネスモデルなのである。」

優れた美術商は、インデックスファンドのような仕組みでビジネスをしているのです。まず、めぼしい作品があれば根こそぎ買います。気に入ったアーティストの作品を集中的に購入するのではなく、様々なアーティストの作品をポートフォリオとしてまとめて購入します。そして、そのうちの数点が高く評価される日をじっと待ちます。それが全てです。

一生をかけて手に入れた作品の99%は、価値のないものかもしれません。しかし、残りの1%がピカソのような芸術家の作品であるなら、全ての失敗を帳消しにできます。ほとんどが間違いでも、トータルで見れば大正解だったことになるのです。実はビジネスや金融・投資など、世の中の多くのことがこの仕組みで動いているのです。