iDeCoに新NISAと、我が国の投資インフラの整備は着々と進んでいます。これで1,100兆円に及ぶ家計の預貯金が株式や投資信託に流れれば政府の目論見通りとなるのですが、現実はそう甘くないようです。そこで、政府は資産所得倍増プランに向けた7本柱の中で、iDeCoやNISAの改革・拡充と合わせて金融経済教育の充実を掲げ、国民の投資マインドの向上を図る考えです。

金融経済教育についてですが、金融広報中央委員会が作成した「金融リテラシーとライフデザイン」というモデル教育資料があります。その中の「資産形成」のパートで「株式や投資信託などの投資運用商品は元本割れの可能性があります(投資は自己責任です)が、ちょっとした工夫で、元本割れの可能性を軽減することが期待できます。」と、投資商品のリスク対応につき軽いタッチで説明しています。そして、その後で複利の効果から長期・積立・分散投資のメリットへとつなげるお決まりの展開となっています。

ポイントをおさえ良くできた資料ではありますが、私はこの資料を読んだ投資経験のない方が、投資にチャレンジしようという気持ちになるとはとても思えませんでした。

もし、あなたが横断歩道で信号待ちをしているときに、知らない男から「3日後に返すから1万円貸してほしい」といきなり言われたら、あなたは1万円を貸しますか? 貸すわけないですよね。でも、相手が会社の信頼できる同僚だったらどうでしょう。「まあ1万円くいらなら貸してもいいか」と思うかもしれません。あるいは、知らない男が数十万円はしそうなロレックスの腕時計をしており、「ロレックスを預けるから1万円貸してほしい」と言ったならば1万円を貸しても問題ないでしょう。

あなたが他人に1万円を貸すというリスクある行為を取ってもいいと考えるのは、相手に信用があったり担保を取ることができる場合です。同じように投資商品に元本割れの危険性があったら、「投資しても大丈夫」と思える信用や担保がない限り、国民は預貯金を取り崩して投資に回すことはありません。もっとも、投資で発生した損失を税金で補填することは御法度なので、国がすべきは「投資しても大丈夫」という信用=安心感を国民が持てるような環境整備かと思います。

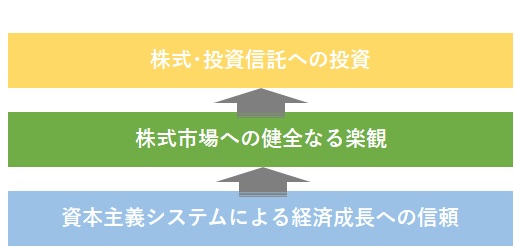

米国では国民の多くが株式や投資信託に積極的に投資を行っていますが、それは米国民が(意識しているか無意識かは別として)、長期的に①資本主義のシステムで米国経済が成長すること、②経済成長を通じて米国企業が投資家に利益をもたらすこと、に関して強い信頼を置いているからだと思います。

翻って日本の場合はどうか。バブル崩壊以降30年、デフレと少子高齢化の影響で日本経済は(名目ベースで)マイナス~ゼロ成長を続けてきました。その結果、国民の経済成長への信用は霧散してしまいました。この状態でリスク資産への投資を呼びかけても、国民が聞く耳を持たないのは当然です。

しかし、足下では商品やサービスの価格が上昇したり、31年ぶりとなる高水準の賃上げが行われたりと、デフレからインフレへの転換の兆しがようやく見え始めています。この先、マイルドなインフレが定着すれば、長期にわたって名目ベースでプラスの経済成長が期待できます。

政府は金融理論の理屈をこねくり回す前に、マイルドなインフレの定着と金融・財政政策のバックアップで、日本経済をプラス成長の軌道に乗せるグランドデザインを国民の前に提示すること。そして、理解と共感を得られるまで、国民に熱意を持って繰り返し繰り返し語りかけていくこと。その地道な努力の先に、政府が目指す資産運用立国の実現があると思います。