保険はアクシデントに見舞われたときに発生する費用・損失に備え、予め資金の準備を行うものです。将来の支出に備え資金を積み立てる商品には、預貯金や投資信託もありますが、保険は以下の点でそれらの商品と異なります。

①アクシデント(保険事故)が発生しないと保険金は支給されない。

②責任開始後に保険事故が発生すれば、資金の積み立てができていない段階でも100%の保険金が支給される。(いわゆる、預金は三角、保険は四角)

③コストが高い

「お得」な保険といいますが、コストが高いため保険は本来利殖には向かない商品です。特に低金利な昨今、その傾向が強いです。資産を増やす目的なら預金や投信等の低コストの商品を使った方がベターです。

ただ、保険料に対し支払われる保険金が大きいという意味で「お得」という考え方はありです。保険金/保険料の比率をレバレッジと言いますが、レバレッジが大きい保険を選ぶことはスマートなことです。

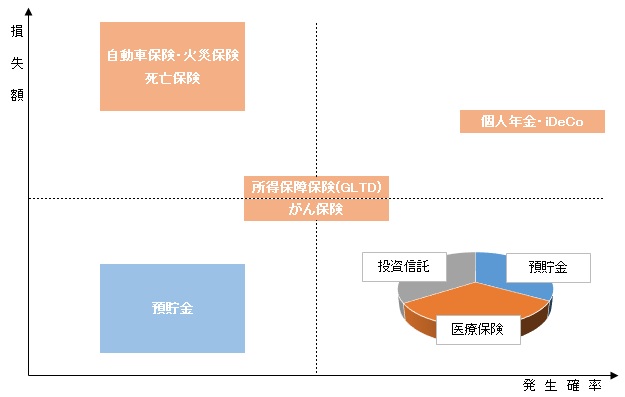

下図をご覧ください。縦軸は上へ行くほど支払われる保険金の大きい保険、横軸は左に行くほど発生確率の低い保険がマッピングされています。発生確率が低いほど保険料は安くなりますので、グラフの左上に位置する保険ほどレバレッジが高く入る価値の高い、あるいは入っておくべき保険、ということになります。

具体的には、自動車保険、火災保険、生命保険(死亡定期保険)などが該当します。自動車で人をはねて死亡させた場合、損害賠償として4億円を請求されるケースもあります。火災で自宅が全焼したような場合も、数千万円の損害が発生します。また、世帯主が死亡した場合、残された子供の養育費・教育費も一人当たり1千万円単位で必要になります。いずれの保険事故も発生確率は低いですが、万一発生した場合、保険に入っていないと家計破綻・一家離散につながるものです。

グラフの右下に行くほど保険事故の発生確率が高くなり、レバレッジは低下します。お得な保険イコール元が取れる保険だと思っている人がいますが、これは誤解です。元が取れるということは、それだけ保険事故の発生確率が高いということですから、保険料が割高になります。

元が取りやすい代表が医療保険です。医療保険は病気やケガで入院・手術した場合等に費用の保障を行うものですが、保険料は割高になります。それに対し入院給付金日額は3,000円とか5,000円程度です。私は、医療保障に関しては高コストのため保険スキームは使わず、預金や投信等で資金を積み立てる自己保険をお勧めしています。

本来、医療保険は預金等の積み立てが不十分で、治療費の負担が難しい方向けの商品です。でも、実際は優雅な年金生活を送るご高齢の皆さんが、お守り代わりに買っていかれます。

両者の中間に位置するのが、がん保険や所得補償保険(GLTD)です。若い方ががんにかかる可能性は低いですが、がんに罹患した場合は高額の治療費と、療養・休業期間中の所得補償が長期にわたり必要になります。がん保険は治療費だけでなく所得補償を行う商品で、中位のレバレッジ商品として加入する価値があります。

また、近年精神疾患に悩む会社員の方は多いですが、メンタルを含む疾病・ケガ等による休業時の所得を補償するものが所得補償保険です。特に会社が契約者となる長期の所得補償保険をGLTDと言いますが、保険料が格安で充実した補償を受けられるので、お勤め先でGLTDに加入できる方は絶対加入すべきです。

以上、レバレッジに着目して保険商品を見てきましたが、私が入っておいた方がいいと思う保険は、お子さんのいる方なら死亡定期保険(団体定期がお勧め)+GLTD/がん保険、お子さんのいない方なら医療保険(生協の共済がお勧め)+GLTD、です。いずれも、月額5,000円程度の保険料で済むと思います。

他に、発生確率が高く、保険事故発生時のコストが大きいリスクに長寿(長生き)があります。このリスクに対して保険、預貯金、投信等総動員で当たる必要があります。

人生100年時代においては誰もが高い確率で「超高齢者」になります。

本来、おめでたいはずの長寿がなぜリスクなのでしょうか。それは、莫大な費用負担を伴うからです。生活費に加え、医療費、介護費。生活費については、昨今、公的年金だけでは足らないので、国はさかんにiDeCoやNISAを使った自助努力を奨励しています。また、医療、介護についても、今後は公的制度の財政逼迫により自己負担の増大は避けられません。

資金力のある方は、民間の医療保険・介護保険を使って、早めに自助努力を開始することが賢明かと思います。