遺産相続のトラブルは、その多くが遺産総額5,000万円以下の中流家庭で起こっています。法定相続人3人の相続税非課税枠は、3,000万円+600万円×3人=4,800万円となりますから、配偶者+子2人が相続人のケースでは5,000万円はほぼ非課税で相続可能です。にもかかわらずトラブルが発生するということは、遺産分割で揉めるということでしょう。

このように、相続税対策は不要な中流家庭においても遺産分割に係るトラブル防止の観点から、相続対策は必須のアイテムとなっています。

また、高齢者の多くが認知症に至ります。80歳後半では男性の35%・女性の44%が、95歳では男性の51%・女性の85%が認知症になるといわれています。万全の相続対策を講じたとしても、それ以前に到来する介護・認知症ステージにおける対策が不十分では、安心できる高齢期を送ることはままなりません。私は、介護・認知症対策(プラン)を子世代と共有しておくことをお勧めします。

いざ自分が介護・認知症の状態になったとき、どのようなサポート態勢を望むのか、金銭的負担はどうするのか、年金、預貯金、保険等の資産状況を事前に子世代に開示するとともに、意見交換しておくのです。

子世代にとっても、介護・認知症の対応に係る親世代の希望や経済状況の情報に触れることはウェルカムだと思います。親世代の介護に係るコストは巨額になりますから、予め親世代から情報入手した上で、子世代のライフプランに織り込むことが望ましいです。

また、相続・遺言対策(プラン)の一環で親世代の資産の一部を子世代に前広に贈与することで、子世代のライフプランを充実したものにできます。

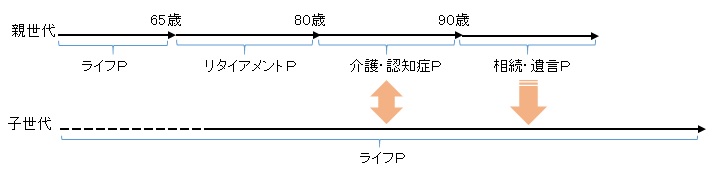

今後の人生100年時代を念頭におくと、上図にあるように親世代のライフプラン~リタイアメントプラン~介護・認知症プラン~相続・遺言プランを、子世代のライフプランと連結することで、2世代のプランをより満足度の高いものにできると思います。

自分の認知症発症後の世話について子供に相談したい親や、親の資産の生前贈与について相談したい子供は多いでしょう。親子がざっくばらんに意見を交わす場を設定し、話し合いの結果を二世代連結ライフプランにまとめるのはFPの仕事です。

必要に応じ、司法書士、税理士、社労士等の士族をコーディネートするのはFPにしかできません。

年金や医療等の保険料負担で高齢者世代に仕送りを強いられる若年世代の貧困が、社会問題化しています。経済的に余裕のある高齢者世代は、若年世代にお返しをする必要があります。そのためのスキームの一つが、今回お話した二世代連結ライフプランです。