9月27日の日経新聞に「米実質金利上げ、余波拡大」と題した記事が掲載されました。米国国債の名目金利から期待インフレ率を引いた実質金利の上昇が、市場を大きく揺らしているとのこと。株式やREITだけでなく、安全資産とされる金やインフレ耐性の高い物価連動債からも資金流出を招いていると報じています。そこで、今回は名目金利と実質金利の違い、そして実質金利と物価連動債の関係について考えてみたいと思います。

まず名目金利ですが、名目金利とは私たちが普通に日常生活で目にする金利のことです。銀行預金の金利、住宅ローンの金利、国債の利回り、日銀の政策金利、いずれも名目金利です。これに対し、実質金利とは名目金利から期待インフレ率(※)を控除したものです。

ここで注意が必要なのは、名目金利は私たちの目で直接見ることができるのに対し、実質金利は私たちの目には直接は見えないことです。では、どうやって見えるようにするかですが、家計や企業にアンケートを取ったり、固定利付国債と物価連動国債の利回り差から期待インフレ率を算出し、名目金利から差し引くことで見える化を図ります。

(※)市場参加者が予想する将来の物価上昇率のこと

ところで、金利とはそもそも何でしょうか。お金は持っているだけでは何の役にも立ちません。お金は使って初めて役に立つものですし、モノやサービスを消費する満足感を味わうこともできます。しかし、お金を他人に貸した場合は、返済されるまでの間はお金を使うことはできません。お金を貸した人はモノやサービスの消費を我慢しなければいけません。そこでお金の借り手は、貸し手に消費の我慢をお願いする代わりに、貸し手に金利を払うわけです。そうです。お金の借り手から貸し手に払われる我慢料、これが金利の正体です(諸説ありますが……)。ところで、返済までの間にモノやサービスの値段(物価)が上がってしまったらどうでしょうか。例えば、借り手から貸し手に金利が5%払われたとして、お金の返済を待つ間に貸し手が買いたかった家電の値段が4%上がっていたら。貸し手にしたら、我慢料として5%の金利をもらっても納得できないのではないでしょうか。実際には我慢料の価値は、5%-4%=1%しかないからです。この1%の金利、これが実質金利と言われるものです。このように、金利が与える影響を考えるときは、表面上の金利(名目金利)だけを見ていては不十分で、物価上昇の影響を除いた実質金利で見る必要があります。

次に、実質金利と物価連動債の関係を考えたいと思います。以前、公式から見える株価変動のメカニズムで割引配当モデルをご紹介しました。

P=D÷(rーg) ここで、P:株価、D:配当、r:株主資本コスト、g:配当成長率、です。以下ではこの式の債券版を考えます。物価連動債はインフレの守り神でご紹介しましたが、クーポンが一定で元本が物価の変動に合わせ調整される債券です。つまり、利払い金額が物価変動率に合わせ増減します。そこで、割引配当モデルのDをクーポン:C、rを名目金利:i、gを物価変動率:k、に置き換えると、

P⇔C÷(iーk) となり物価連動債の価格と名目金利、物価変動率の関係式ができます。ただし、これは物価連動債の価格算出式ではないので、両辺をイコールで結べません。

この式から見えてくるのは。①名目金利:iが上昇すれば価格Pは下落、②物価:kが上昇すれば価格Pは上昇、③実質金利:iーkが上昇すれば価格Pは下落、という関係です。

冒頭の日経新聞の記事は、(iーk)↑⇒P↓の関係に言及したものです。このような現象が生じるのは、市場参加者がFRBの金融引締めが当面続く(i↑)一方、景気は後退局面に入り物価が下落に向かう(k↓)と見ているからです。つまり、市場参加者はFRBの金融引締めによる景気のオーバーキルを懸念しているわけです。

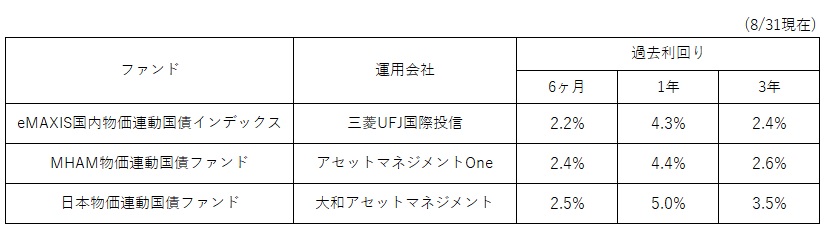

ただ、以上のお話は米国に関するもので、我が国では様相は大きく異なります。日銀がマイナス金利政策を転換する兆しは未だに見えてきませんが、各種商品価格は緩やかな上昇基調にあります。そのため、日本では物価連動国債ファンドは、下表の通り依然好調なパフォーマンスを続けています。