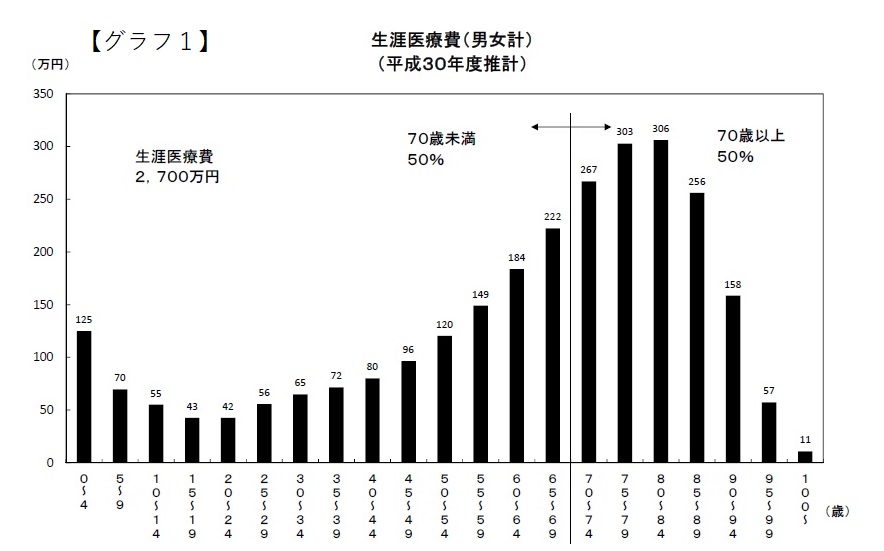

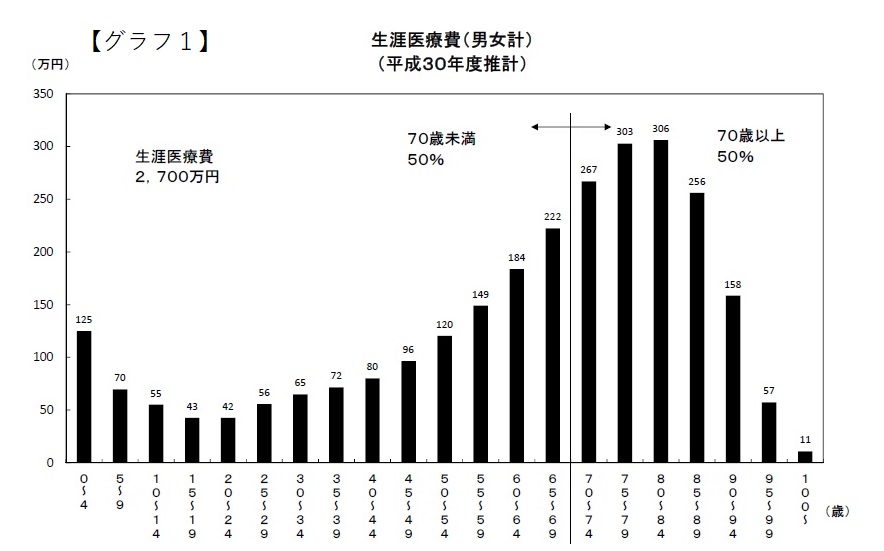

【グラフ1】は日本人の生涯医療費の発生状況を、年齢層別に記したものです。男女合計ベース平均では、生涯で一人当たり2,700万円の医療費(3割の自己負担分ではなく10割の全体分)がかかりますが、その50%は70歳以降に発生しており、さらに年齢層が上がるにつれ医療費が増加していることが分かります。(医療費が85歳以降で減少に転じるのは、平均寿命を超えたところで死者数が増加するため。)今回は、このあたりの事実を踏まえたうえで、医療保険との正しい付き合い方について考えてみたいと思います。

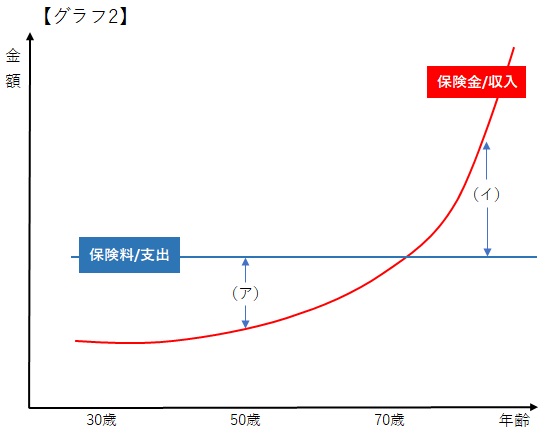

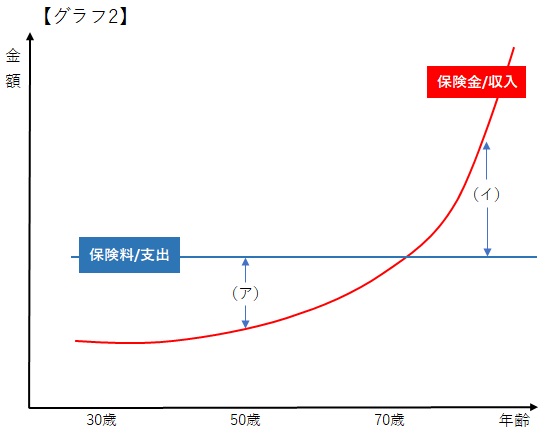

【グラフ2】は終身平準払いの医療保険について、保険会社に支払われる保険料と保険会社が支払う保険金(給付金)の推移をイメージしたものです。横軸は被保険者の年齢、縦軸は保険料・保険金の金額となっています。保険料は平準払いのため年齢を問わず一定ですが、保険金は被保険者の加齢とともに、特に70歳以降急速に増加しています。ここでは、契約者=被保険者=保険料負担者=保険金受取人、とします。契約者にとって保険料は支出、保険金は収入に該当します。年間収支は、契約者が若年~中年期(ア)においてマイナスが続き、高年期(イ)になってやっとプラスに転じます。

このような特徴から言える医療保険との正しい付き合い方は、以下の通りです。

①(ア)の領域では、なるべく早期に医療保険を解約する。(例えば、会社に入社後の数年間、医療費の負担が厳しい時期に限定して加入。給料が上がったら早々に解約し、以後は健康保険の高額療養費制度等で対応する。)

②(イ)の領域では、医療保険の解約はなるべく避ける。

しかし、実際は多くの若年期の方が、ダラダラと惰性で医療保険を継続しています。そして、逆に高年期の方が、保険料の負担が厳しいからと解約されるケースが多いです。これでは若年~中年期に積み立てた保険料を放棄して保険会社に”寄付”するようなもので、保険会社の思うつぼです。高年期まで頑張って医療保険を継続されてきた方は、何とかそのまま医療保険を掛け続け、人生100年時代・超高齢期にかけて急増する医療費の負担に備えて頂きたいと思います。医療保険が効果を発揮するのは、これからです。

もう一つ注意したいワードがあります。「保障の最新化」です。昔入った医療保険が時間の経過とともに陳腐化し、保障内容が最新の医療とミスマッチになってきたため、既存の契約から最新の医療保険に乗り換えることをいいます。この場合、既存契約は解約となりますので、今まで払ってきた保険料は保険会社に”寄付”し、現在の年齢で再計算した”割高”な保険料で最新の保険に入り直すことになります。これは契約者にとってダブルパンチの痛手です。「保障の最新化」は保険会社がさかんにセールスしてきます。契約者にとって確かにメリットはありますが、それ以上にデメリットを負担することになります。契約にあたっては、慎重な判断を求めたいところです。