私は今年60歳で正社員を退職し、来年度から嘱託社員として今の会社(R社)で継続雇用となる予定です。健康保険にも引き続き加入します。ですから、てっきり今加入している企業型確定拠出年金(DC)にも引き続き加入できるものと考えていました。ところが、会社のDC年金規約をパラパラとめくっていたら、嘱託社員は加入者とならないと書いてありました。念のため運営管理会社のコールセンターに問い合わせましたが、間違いないとのこと。そんなわけで、私はいきなり次の3択を迫られることとなったのです。

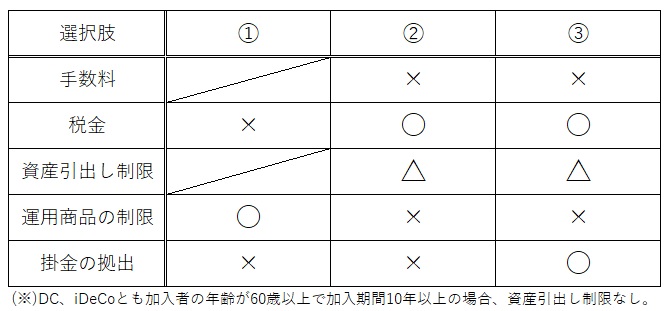

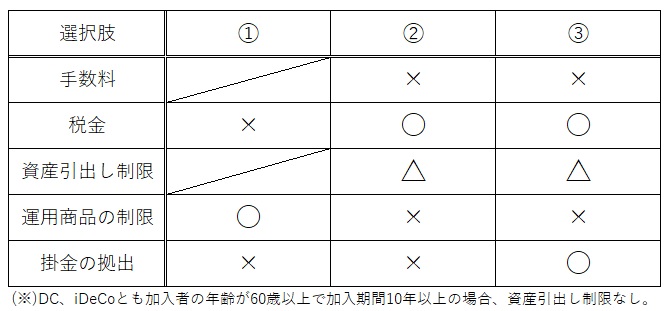

①DCから脱退し、積み立ててきた資産を一時金(または年金)で受取る。

②運用指図者としてDCに留まり、掛金の拠出はせず積立資産の運用だけ行う。

③DCの積立資産をiDeCoに移換し、iDeCoで掛金の拠出と積立資産の運用を行う。

どれを選択するか決めるためには、個別にメリット・デメリットを比較する必要があります。まず①ですが、DCの資産を受取ると、一時金なら退職所得、年金なら雑所得として課税されます。ですが、受取ったあとの資産の使い道は自由です。何で運用しようと制限はありません。次に②ですが、今まで会社が負担していた手数料(私の会社では393円/月)は自己負担となりますし、掛金を拠出することができなくなります。③の場合も自己負担の手数料が発生します。また、運用商品が一部の投信に限定され、個別株の運用はできません。しかし、掛金は所得控除の対象となるので、節税効果が期待できます。DCの加入期間とiDeCoの加入期間は通算されるので、DCに10年以上加入していればiDeCoに資産移換しても必要なときに資産を引き出すことができます。

さあ、どうしたものか? 悩ましい問題です。一晩考えて私が出した答えは、①と③の折衷案です。DCの積立資産は一時金で受取り、新NISAへ移換します。新NISAでは非課税の個別株投資を楽しみたいと思います。また、所得控除を受けるため、iDeCoに加入して毎月の給料から掛金を拠出します。iDeCoではエマージング株式のインデックス投信でも運用しようかと考えています。私のように企業年金に加入できない会社員の場合、iDeCoに最大23,000円/月まで掛金を払うことができるので、年間で23,000円×12ヶ月=276,000円 276,000×20%=5万5千円程度の節税ができます。(所得税10%、住民税10%の場合)

最後に、DC資産を一時金で受取る場合に注意すべき退職所得の控除額計算の特例についてお話します。

会社から退職金を受取ったあと何年か経過してDC資産を一時金で受取る場合、退職からDC資産受取りまでの期間が19年以内ですと退職所得控除の調整が必要となります。

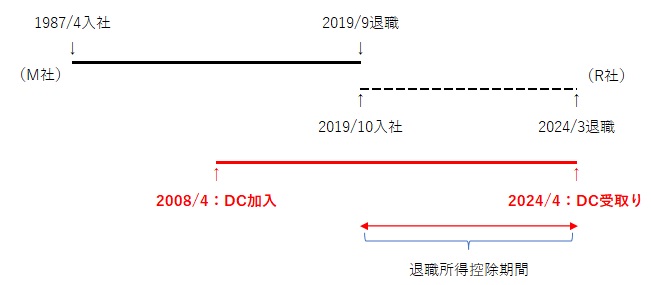

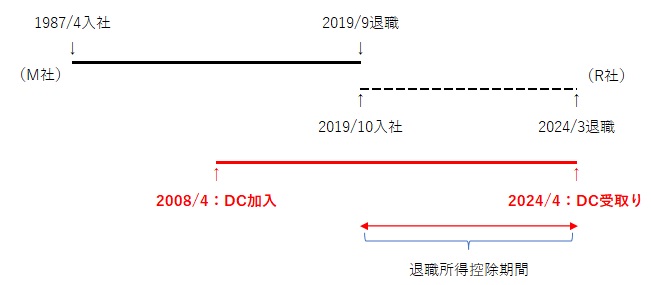

私は1987年4月にM社に入社し2019年9月に退職、同10月に退職金を受取りました。また、M社のDCには2008年4月に加入し、2019年10月にM社の関係会社であるR社のDCに資産移換しました。そして、2024年4月にR社DCの資産を一時金で受取る予定です。ここで、M社退職金を受取った2019年10月から、R社DC一時金を受取る2024年4月までの期間が問題となります。その間4年と6ヶ月で19年以内ですので、調整が行われます。

本来であればDC一時金にかかる退職所得の控除期間はDC加入期間である2008年4月~2024年3月の16年となるはずですが、ここでは、M社退職金とDC一時金の重複期間を除いた2019年10月~2024年3月の5年(端数切上げ)となってしまいます。退職所得控除は40万円×5年=200万円、となります。(本来なら、40万円×16年=640万円)

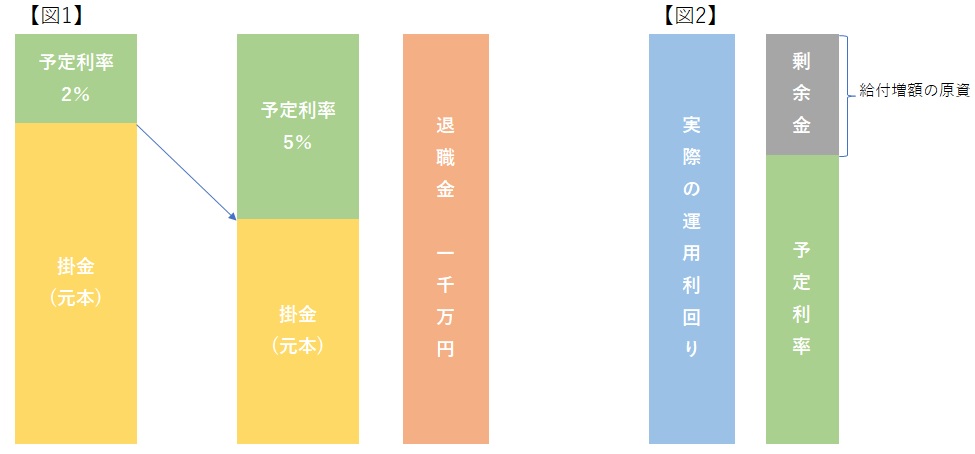

ところで、先ほどお話したように私がDCに加入したのは2008年4月です。そう、リーマンショック(2008年9月15日にリーマンブラザーズ破綻)の直前です。運用開始早々に大変痛い目に遭いましたが、毎月1万円(2019年10月より1万2千円)ずつ愚直に日本株インデクッス投信を買い続けてきたお陰で、掛金合計196万円に対し時価資産額は415万円ほどになっています。複利とドルコスト平均法の威力を実感しています。

この415万円から退職所得控除200万円を引き、2分の1をかけた約108万円が退職所得となります。そして、これに所得税5%、住民税10%をかけた約16万円がDC一時金にかかる税金です。16万円÷415万円=4%の手数料と考えると、安くはありません。ちなみに、運用指図者としてDCに居座っても、DC一時金にかかる退職所得控除の枠は拡大しません。掛け金を拠出しない運用指図者であった期間は、退職所得控除の対象としてカウントしないルールとなっているからです。