相続は難しい、といつも思います。そこで、何でこんなに難しいのか考えてみました。たどりついた答えは、「相続は文脈によって意味合いが変わるから」です。相続関連の同一のワードであっても、それが遺言や遺産分割のような法律に係わる文脈で使われるのか、相続税の節税対策のような税金に係わる文脈で使われるのかによって、意味合いが異なってきます。そして、文脈が不明なまま相続の話をすると、聞き手は話し手の意図を理解できず混乱することになります。弁護士や司法書士を訪問する相談者は法律の問題で悩んでいるでしょうし、税理士を訪問する相談者は税金の問題で悩んでいるものと推測できます。しかし、FPの場合は相談者が抱える問題が何なのか様々なケースが想定され、予断は禁物です。相談者の意図を当初の段階で確認しておかないと、誤った情報を相談者に提供することになりかねません。十分に注意したいものです。

それでは、相続に関連するワードの解釈が文脈によっていかに変わるか、実例をいくつか見ていただきたいと思います。

まずは、「相続財産」です。遺産分割の対象となる財産のことですが、例えば、被相続人が被保険者となっている「死亡保険金」は、民法上は「相続財産」に該当せず、遺産分割の対象にもなりません。保険金受取人の固有の財産とされるからです。また、原則、遺留分(※1-a)の対象にもなりません。(※2) しかし、税法上は「死亡保険金」を「みなし相続財産」として「相続財産」に含め、相続税の計算をします。被相続人の死亡に伴い支給される「死亡退職金」も同様で、民法上は「相続財産」に該当しませんが、税法上は「みなし相続残産」として相続税が課税されます。

さらにややこしいのが、「遺族年金」です。厚生年金や国民年金等公的年金の「遺族年金」は、受給権者の固有の財産として民法上も税法上も「相続財産」に該当しません。しかし、企業年金のうち確定給付企業年金(DB)と確定拠出年金(DC)の「遺族年金」は、死亡退職金に準じて相続税の対象となります。同じ企業年金でも厚生年金基金の「遺族年金」は、公的年金に準じ相続税は課税されません。

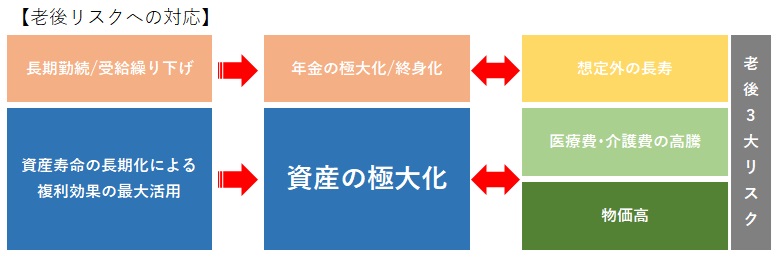

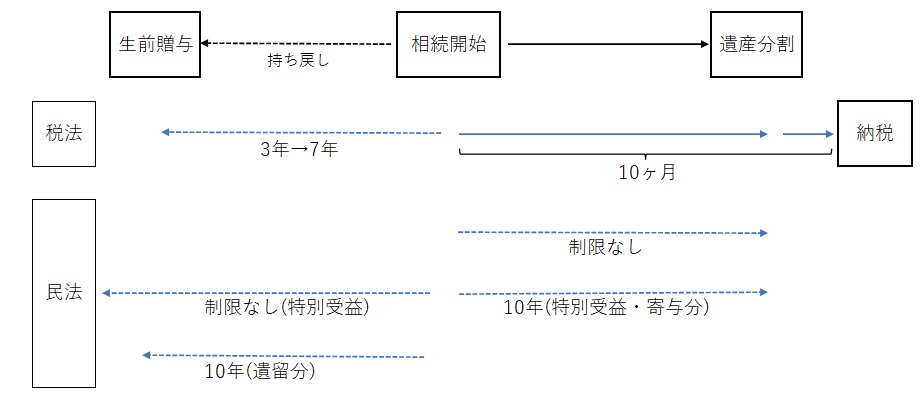

次は、「遺産分割の期限」です。民法上はいつまでに遺産分割を終えなければいけないか、特に「期限」は設けられていません。しかし、民法の改正で2023年4月より特別受益(※1-b)や寄与分(※1-c)の主張をする場合に限り、相続開始後10年以内に遺産分割を終える必要が生じました。また、不動産登記法の改正で2024年4月より、相続が発生し不動産の所有権を取得したことを知ったときから3年以内に、不動産の登記を名義変更することが義務付けられました。

税法上は、相続が発生したことを知った日から10ヶ月以内に申告し、相続税を納税しなければいけません。10ヶ月以内に遺産分割協議がまとまらない場合、配偶者控除や小規模宅地の特例等の相続税軽減措置は使えません。ただ、相続税申告時に「3年以内の分割見込書」を提出すれば、遺産分割が成立した時点で更正請求を行うことで、遡って特例の適用を受けて納め過ぎた税金の還付を受けることができます。

最後は、「持ち戻し」についてです。民法での「持ち戻し」とは、生前に被相続人から特別受益を受けた人がいる場合、その特別受益を相続財産に加えて遺産分割を行うことをいいます。これにより相続人間の公平を図ることができます。特別受益に時効という概念はありませんので、どれだけ古い贈与であっても、特別受益として「持ち戻し」の対象とすることができます。ただし、遺留分を計算する際の特別受益については、10年以内と期限が設定されています。

また、税法での「持ち戻し」とは、相続発生の直前に行われた生前贈与はその効果が否認され、贈与された財産を相続財産に加えて相続税を計算する制度をいいます。2023年度税制大綱では、「持ち戻し」の対象が従来の相続開始前3年分から7年分に延長されることとされました。(2024年度の贈与から適用。経過措置あり。)

(※1)ここで、用語を整理しておきます。

(a)遺留分:遺贈や生前贈与などに対抗して主張できる、自己の最低限の相続分のこと。

(b)特別受益:遺贈や生前贈与で被相続人から特別な利益を得た人が相続人の中にいた場合の、その相続人が得た利益のこと。被相続人から贈与された住宅取得資金や結婚資金等が該当。遺産分割の際、その相続人の持ち分から控除します。

(c)寄与分:介護等によって被相続人の財産の維持や増加に貢献した人が相続人の中にいた場合の、その相続人が与えた利益相当のこと。遺産分割の際、貢献に応じてその相続人の持ち分に加算にします。

(※2)最高裁の判決では生命保険金について、「保険金受取人である相続人とその他の共同相続人との間に生ずる不公平が到底是認することができないほどに著しいものであると評価すべき特段の事情が存する場合には、特別受益に準じて持戻しの対象となると解する」とされています。つまり、保険金受取人の受取る死亡保険金が他の相続人とのバランスを大きく崩すほど多額な場合には、保険金受取人が遺留分侵害額請求の対象となりうるということです。

【おまけ】

もうひとつ悩ましいのが、民事信託(家族信託)と相続の関係です。信託財産は民法上「相続財産」ではないとされており、税法上も信託受益権を「みなし相続財産」として取り扱う旨、規定されています。(「みなし相続財産」として課税されるということです。)そのため、第一受益者に続く第二受益者が信託契約に設定されていれば、第一受益者に相続が発生しても信託受益権は遺産分割の対象とならず、信託契約に従って第二受益者に直接承継されます。ただし、第二受益者が設定されていない場合は、他の相続資産と一緒に遺産分割の対象となります。

次に、信託受益権が遺留分侵害額請求の対象になるかです。かつては死亡保険金と同様、「みなし相続財産」であるから遺留分の請求対象とはならない、とする説が有力でした。しかし、現在では受益者の死亡で移転した信託受益権は遺留分の請求対象となるとする説が有力です。民事信託の信託受益権は、原則、遺産分割の対象とならない点では死亡保険金と同様ですが、遺留分の対象となる点で死亡保険金と異なる点に注意が必要です。