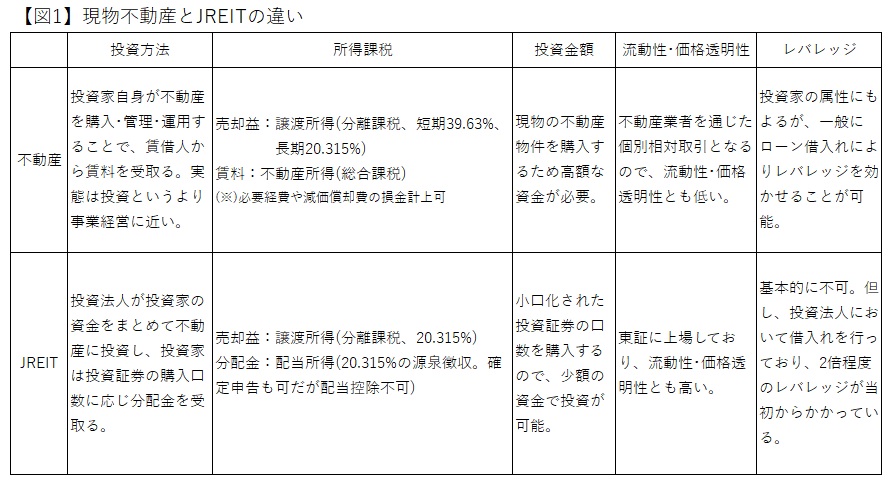

現物不動産とJREIT。どちらも不動産に投資するという意味では同じですが、内容に関しては大きな違いがあります。現物不動産(以下、不動産)の代わりにJREITに投資しようとお考えの方もいらっしゃるかもしれませんが、その前に両者の違いを抑えていただきたいと思います。【図1】に不動産とJREITの主な違いをまとめてみました。

まず、投資方法の違いから行きましょう。不動産投資は投資と名の付くものの、実態は不動産賃貸管理業です。投資家自身が物件の購入者となり、物件の管理を行います。業者に業務の一部をアウトソースすることもできますが、極力、投資家が事業主として積極的に業務に関与することがコスト削減・収益力アップの秘訣です。一方、JREITの運用は投資法人(実際は投資法人が委托する運用会社)が行います。投資家は投資法人が発行する投資証券を口数に応じ購入する形をとります。JREITは不動産投資よりも証券投資に近い商品です。所得への課税方法も、株式投信と同様です。

また流動性・価格透明性ですが、現物不動産はJREITに大きく劣ります。しかし、これは逆手にとれば大きなメリットとなります。他の投資家に先行してホットな川上情報を不動産業者から入手できれば、割安な水準で物件を仕込み、競争力のある条件でビジネスを展開できるからです。

次は、価格変動リスクについてです。JREITは東証に上場しており、時価は株式と同様に絶えず変動しています。JREITの年率ベースでの標準偏差(価格変動リスク)は20%を超えることもあり。東証株価指数(TOPIX)に匹敵するレベルです。しかし、国内株式との相関係数は0.5%強で、先進国債並みの水準です。また、β値(※)についても0.3~0.4程度の銘柄が多くあります。

(※)β値~TOPIXに対する個別株銘柄の感応度

こう見てくると、JREITは現物不動産の代替としてではなく、むしろ株式のポートフォリオの中でリスク分散の観点で投資する方が向いているように思います。

現物不動産の価格に関して、土地については公示価格や路線価等、建物については固定資産税評価額が一応の目安になるものの、正確な時価は鑑定評価でも取らない限り把握できません。そのため、不動産投資家は日頃、価格変動リスクを気にすることは余りないと思いますが、不動産に価格変動リスクがないわけではありません。水面下に隠れて見えないだけで、物件を売却するときに表面化します。その際慌てないよう、金利動向や近隣物件の取引事例に目を光らせていただきたいと思います。

最後に、JREITの高利回りに着目した投資には要注意というお話をします。JREITは利益の90%超を分配金に充てれば、法人税がかからない仕組みになっています。JREITの4%の高利回りは、この非課税措置によるものです。しかし、利益の90%を分配するということは、内部留保はほとんどできないということです。そのため、新たに物件を取得する場合は、基本的に増資に頼ることになります。そして、増資をすれば利益が希薄化し、JREITの価格はその分下落します。つまり、JREITの高利回りは、増資による価格下落とトレードオフの関係にあるということです。また、JREITの分配金は法人税を免除されているため、投資家は配当控除を受けることはできません。

株式の場合、企業は税引き後利益の一部を内部留保として蓄えます。そのため、設備投資には内部留保を取り崩して充当することができます。内部留保の充当であれば利益の希薄化は生じませんので、株価の下落もありません。また、配当に関しては、投資家は総合課税を選択することで配当控除を受けることもできます。

ここで私が申し上げたいのは、株式と同等の価格変動リスク、及び増資による価格下落リスクがあるJREITに4%の利回りを狙って投資するよりも、4%の高配当株に投資した方が合理的なんじゃないかということ。そして、JREITは株式とのリスク分散を狙って投資すべき対象だろうということです。

JREITという商品は株式と同様に、また、ときとして株式以上に価格変動します。そんなJREITは、不動産や債券の代替としてのインカム投資には無理があることを改めてご指摘したいと思います。